Βάζοντας ως επόμενο στρατηγικό στόχο την πρώτη αναβάθμιση εντός της επενδυτικής βαθμίδας, το οικονομικό επιτελείο καταγράφει ήδη τη θετική επίδραση της επενδυτικής βαθμίδας, τόσο στις αποδόσεις και στις τιμές των ομολόγων όσο και στη σχετική του «ανταγωνιστικότητα» εντός της ευρωζώνης.

Αν και η εικόνα αλλοιώνεται έως ένα βαθμό, λόγω των υψηλών επιτοκίων της ΕΚΤ αλλά και της διεθνούς αβεβαιότητας για τα μέτωπα σε Ουκρανία και Μέση Ανατολή και της οικονομικής επιβράδυνσης της ευρωζώνης, τα κέρδη είναι ορατά. Η απόδοση του ελληνικού δεκαετούς από 4,3% 3 μήνες νωρίτερα έχει υποχωρήσει σήμερα στο 3,27%. Την ίδια ώρα, η τιμή του ελληνικού 10ετούς ομολόγου αυξήθηκε από το 100,46 στις αρχές του Οκτωβρίου του 2023 στο 105,6 την Παρασκευή, κάτι που βοηθά πολύ στην προσέλκυση υψηλότερης ποιότητας επενδυτών.

Σε ό,τι αφορά τη σχετική «ανταγωνιστικότητα», η διαφορά απόδοσης (spread) του ελληνικού 10ετούς ομολόγου σε σχέση με το αντίστοιχο γερμανικό έχει συρρικνωθεί στις 105-110 μονάδες βάσης, που αποτελεί ρεκόρ 20ετίας, από 140-145 μονάδες βάσης στις αρχές Οκτωβρίου, πριν η Standard & Poor’s «κλειδώσει» την επενδυτική βαθμίδα για την Ελλάδα.

Παράλληλα, η απόδοση για το ελληνικό 10ετές παραμένει από 50 έως και 70 μονάδες βάσης χαμηλότερα από το αντίστοιχο ιταλικό, ενώ έχει φτάσει σε απόσταση αναπνοής από το αντίστοιχο ισπανικό. Συγκεκριμένα, το ελληνικό δεκαετές διαπραγματεύεται στο 3,27% ενώ το ισπανικό 10ετές διαπραγματεύεται με απόδοση 3,18%, έχοντας διαφορά μόνο 9 μονάδες βάσης. Τρεις μήνες νωρίτερα η διαφορά απόδοσης των δύο τίτλων βρισκόταν στις 50μ.β.

Ολα αυτά κάνουν πιο εύκολο το έργο του δημόσιου δανεισμού των 10 δισ. για το 2024, με τις αποδόσεις των ελληνικών τίτλων σε όλες τις διάρκειες να είναι 70-80 μ.β. σε σύγκριση με την εποχή προ της επενδυτικής βαθμίδας.

Η ανάκτηση της επενδυτικής βαθμίδας έχει κινητοποιήσει τις μεγάλες επιχειρήσεις οι οποίες έχουν τη δυνατότητα για rating από κάποιο μεγάλο οίκο αξιολόγησης στην κατεύθυνση της έκδοσης των εταιρικών ομολόγων. Ο δανεισμός απευθείας από την αγορά μπορεί για μια εταιρία με προοπτικές να γίνει με επιτόκιο της τάξης του 4-5% ενώ ο τραπεζικός τομέας προφέρει δανεισμό με επιτόκιο 6-6,5%.

Με αυτά τα δεδομένα πριν από τον χρόνο κατά τον οποίο θα ξεκινήσει η ΕΚΤ τη μείωση των επιτοκίων, δύο μεγάλες εταιρίες ετοιμάζονται να δανειστούν συνολικά 330 εκατ. ευρώ μέσω εταιρικών ομολόγων. Συγκεκριμένα η Autohellas του ομίλου Βασιλάκη με στόχο την άντληση έως και 200 εκατ. ευρώ και η Intralot του ομίλου Κόκκαλη με σχεδιασμό την άντληση έως 130 εκατ. ευρώ.

Με τις αγορές να αναμένουν τον κύκλο των μειώσεων των επιτοκίων να ξεκινήσει το αργότερο μετά τα μέσα του 2024, το κέρδος θα αρχίσει να φαίνεται και στους καταναλωτές οι οποίοι πλήρωσαν ακριβά τις 11 αυξήσεις επιτοκίων του ευρώ. Αν αληθεύουν τα σενάρια για μείωση των επιτοκίων της ΕΚΤ κατά 1,5%, το βασικό παρεμβατικό επιτόκιο θα υποχωρήσει στο 2,5% φέροντας κέρδη σε νοικοκυριά και επιχειρήσεις. Οι τράπεζες εκτιμούν ότι μέχρι και το τέλος του χρόνου θα διαθέσουν νέα δάνεια προς τις αγορές ύψους 8 δισ. ευρώ. Πρώτοι θα κερδίσουν όσοι πήραν τα τελευταία τρία χρόνια στεγαστικό με κυμαινόμενο επιτόκιο.

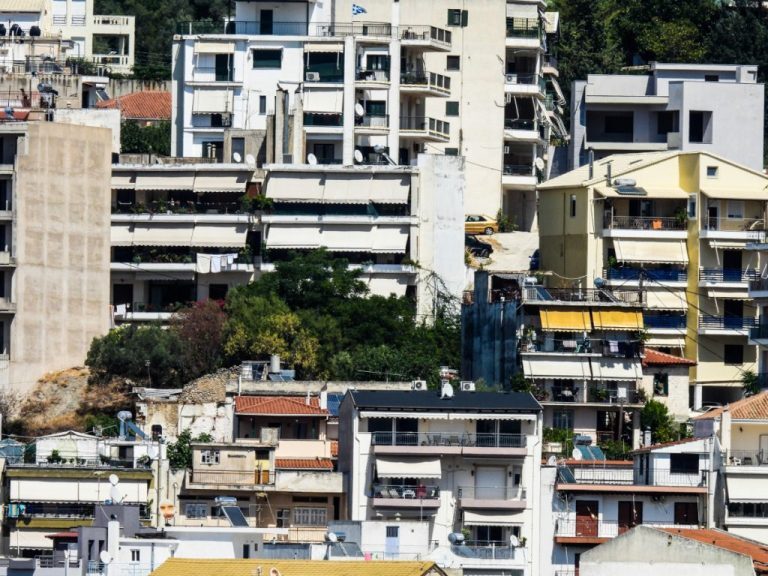

Επόμενοι κερδισμένοι θα είναι περίπου 50.000 παλαιότεροι δανειολήπτες με δάνεια σε κυμαινόμενο επιτόκιο, οι οποίοι έζησαν τις 11 αυξήσεις επιτοκίων από τον Ιούλιο του 2022 μέχρι και τον Σεπτέμβριο του 2023. Επίσης, κέρδος θα έχουν και όσοι θα έχουν πλέον τη δυνατότητα να αποκτήσουν ένα δικό τους σπίτι, φεύγοντας από ένα κατά τεκμήριο υψηλότερο ενοίκιο. Στην ίδια λογική οι εμπορικές τράπεζες εκμεταλλευόμενες και τα χρηματοδοτικά εργαλεία που βγαίνουν από τώρα στην αγορά με αποδέκτες περίπου 650.000 μικρομεσαίες επιχειρήσεις θα αυξήσουν την πιστωτική επέκταση και σε κλάδους που προς το παρόν παραμένουν αποκλεισμένοι από τον τραπεζικό δανεισμό. Η αύξηση της παροχής νέων δανείων θα είναι ένα μεγάλο βήμα προς την κανονικότητα για το σύνολο της οικονομίας αφού θα επιταχύνει την παραγωγική διαδικασία.

![Συντάξεις-Όρια ηλικίας: Τι κερδίζουν όσοι δημόσιοι υπάλληλοι αποχωρήσουν έως 31/12/2022 [πίνακες]](https://eleftherostypos.gr/wp-content/uploads/2021/07/dimosiog.jpg)