Μάλιστα η πρόσφατη προτροπή του διοικητή του ΟΑΕΕ Δημήτρη Τσακίρη «όποιος δεν μπορεί να πληρώνει εισφορές να πάει στη Βουλγαρία», εκτιμούν παραγόντες της αγοράς θα γίνει πραγματικότητα στο επόμενο διάστημα. Με την αύξηση των φορολογικών και ασφαλιστικών εισφορών πολλές επιχειρήσεις θα αναγκαστούν να πληρώνουν έως και το 75% του εισοδήματός τους.

«Αν δεν ανατρέψουμε αυτές τις πολιτικές, αν περιμένουμε μέχρι τις αρχές του Γενάρη του 2017, οπότε και θα εφαρμοστεί η φορολογική νομοθεσία που έχει περάσει, θα έχουμε συγκεκριμένες επαγγελματικές κατηγορίες με κέρδη άνω των 40.000 ευρώ ετησίως, που θα φορολογούνται με διαφορετικό επίπεδο από 60% έως 75% του ετήσιου εισοδήματός τους. Φυσικά καταλαβαίνετε ότι αυτά τα ποσοστά δεν υπήρχαν ούτε στη Σοβιετική Ένωση» αναφέρει ο πρόεδρος του ΕΒΕΑ, Κωνσταντίνος Μίχαλος και προειδοποιεί για μαζική φυγή επιχειρήσεων.

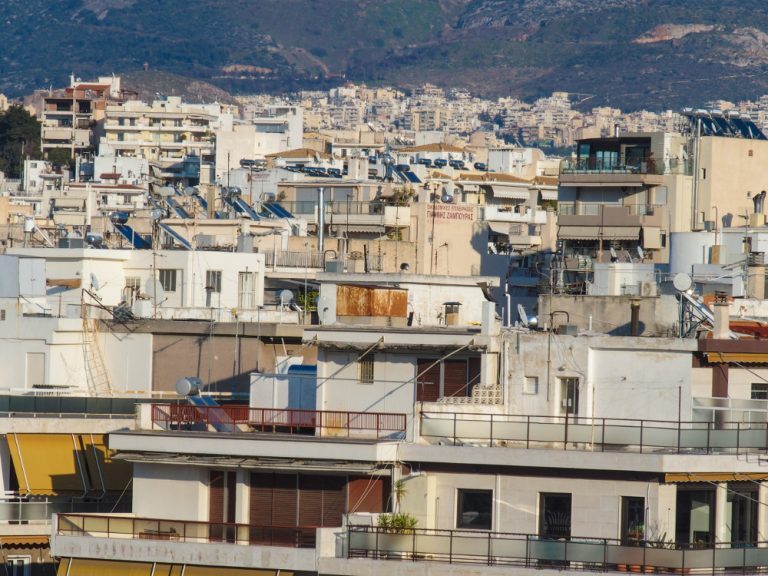

Αυτό που πρόκειται να δούμε στους προσεχείς μήνες είναι η μετεγκατάσταση πολλών ελληνικών επαγγελματικών τάξεων σε άλλες γειτονικές χώρες, όπως η Βουλγαρία, αλλά κυρίως στην Κύπρο, όπου ο φορολογικός συντελεστής δεν ξεπερνά το 17%.

Σύμφωνα με πρόσφατη έρευνα της Endeavor Greece (Μάρτιος 2016) το 39% των επιχειρήσεων εξετάζουν το ενδεχόμενο μεταφοράς της έδρας τους στο εξωτερικό, ποσοστό σχεδόν διπλάσιο από την αντίστοιχη έρευνα της Endeavor τον περασμένο Ιούλιο (2015), μετά την επιβολή των κεφαλαιακών ελέγχων και της τραπεζικής αργίας. Το ποσοστό αυτό υποδηλώνει ότι συνολικά περισσότερες από 9.000 μικρές, μεσαίες και μεγάλες ελληνικές επιχειρήσεις αξιολογούν αυτή τη στιγμή τα συν και πλην της μεταφοράς τους σε χώρα του εξωτερικού. Ταυτόχρονα, σε ποσοστό 15%, οι επιχειρήσεις του δείγματος δηλώνουν ότι έχουν ήδη μεταφέρει την έδρα τους στο εξωτερικό.

«Δημοφιλής» προορισμός η Βουλγαρία

Κύριοι λόγοι της ελκυστικότητας της Βουλγαρίας ως επενδυτικού προορισμού για τους Έλληνες είναι η γεωγραφική γειτνίαση, η χαμηλή φορολογία, το φθηνότερο σε ορισμένες περιπτώσεις εργατικό κόστος και τα χαμηλότερα κόστη λειτουργίας.

Σύμφωνα με τα στοιχεία της βουλγαρικής υπηρεσίας Εμπορικού Μητρώου και εκτιμήσεις της βάσης νομικών και εμπορικού ενδιαφέροντος δεδομένων CIELA, οι εγγεγραμμένες και (τυπικά) ενεργές εταιρείες με ελληνική συμμετοχή ανέρχονταν το α’ 4μηνο του 2016 σε περίπου 15.000 (στα τέλη του 2015 υπολογίζονταν σε 13.500, ενώ το 2013 ήταν γύρω στις 9.000) και απασχολούσαν 53.000 εργαζομένους.

Με κριτήριο την εθνικότητα των συμμετεχόντων, οι εταιρείες με ελληνική συμμετοχή κατατάσσονται στη δεύτερη θέση, καθώς προηγούνται αυτές με βρετανική (περίπου 15.500) και ακολουθούν αυτές με ρωσική (περίπου 11.900).

Στη γενική κατάταξη των ξένων επενδυτών στην Βουλγαρία, η Ελλάδα υποχώρησε στο τέλος του 2015 στην τέταρτη θέση (από την τρίτη που κατείχε), μετά την Ολλανδία, την Αυστρία και τη Γερμανία, με συνολικές επενδύσεις (απόθεμα) ύψους 2,39 δισ. ευρώ (έναντι σχεδόν 2,49 δισ. ευρώ το 2014, 2,58 δισ. ευρώ το 2013 και 2,75 δισ. ευρώ το 2012).

Αυτό αναφέρεται στην ετήσια έκθεση για το 2015 του Γραφείου Οικονομικών και Εμπορικών Υποθέσεων της Ελληνικής Πρεσβείας στη Σόφια, που δημοσιεύτηκε στην ηλεκτρονική σελίδα για τις εξαγωγές του υπουργείου Εξωτερικών.

Οι ελληνικές επενδύσεις παρουσιάζουν ευρεία κλαδική και γεωγραφική διασπορά με σημαντικότερο κλάδο τον χρηματοπιστωτικό (3 τραπεζικοί όμιλοι). Μεγάλες επενδύσεις έχουν πραγματοποιηθεί, επίσης, στη βιομηχανία, την ενέργεια, τις κατασκευές, τα τρόφιμα, τις υπηρεσίες κ.ά.

Επισημαίνεται, ωστόσο, ότι πολλές από τις εν λόγω εταιρείες έχουν ιδρυθεί με μοναδικό σκοπό την αγορά ακινήτου ή αυτοκινήτου και όχι οπωσδήποτε για τη μετεγκατάσταση παραγωγικών δραστηριοτήτων. Σε κάθε δε περίπτωση, και όταν ακόμη οι επιχειρήσεις αυτές ασκούν πραγματική εμπορική και παραγωγική δραστηριότητα, πρόκειται στη συντριπτική τους πλειοψηφία για μικρές και μικρομεσαίες επιχειρήσεις, που λόγω του περιορισμένου μεγέθους τους δεν ασκούν ιδιαίτερη επιρροή στη συνολική εικόνα των ελληνικών επενδύσεων στη Βουλγαρία.

Όπως αναφέρεται στην ετήσια έκθεση «διαπιστώσαμε, άλλωστε, ήδη ότι, παρά την αυξανόμενο αριθμό νέων εταιρειών με ελληνική συμμετοχή, τα τελευταία έτη δεν σημειώθηκε αντίστοιχη αύξηση των συνολικών ελληνικών επενδύσεων στη Βουλγαρία. Αντιθέτως, σε επίπεδο ροών καταγράφεται στασιμότητα και σε επίπεδο αποθεμάτων μικρή μείωση».

Τα συνολικά έσοδα των εταιρειών με ελληνική συμμετοχή στη Βουλγαρία κινούνται στα 5 δισ. ευρώ ετησίως, ενώ τα συνολικά τους κέρδη ήταν στα τέλη του 2014 περίπου 100 εκατ. ευρώ. Σε ό,τι αφορά τη γεωγραφική τους κατανομή, οι περισσότερες από τις εταιρείες με ελληνική συμμετοχή (περίπου 5.900) είναι εγκατεστημένες στην Σόφια.

Περίπου οι μισές εταιρείες με ελληνική συμμετοχή (7.000) είναι εγκατεστημένες στην πλησίον των ελληνικών συνόρων περιφέρεια Blagoevgrad. Μόνο στην πόλη του Πετρίτσι είναι εγκατεστημένες περίπου 3.500 εταιρείες και στο Sandanski άλλες 1.900. Η περιφέρεια Φιλιππούπολης συγκεντρώνει περίπου 1.000 εταιρείες με ελληνική συμμετοχή, το Χάσκοβο 350, το Μπουργκάς και η Βάρνα από περίπου 200, το Smolyan 100 και το Kardzhali 85.

Οι καταγραφείσες εισροές επενδυτικών κεφαλαίων, κατά το 2015, ανήλθαν, σύμφωνα με τα επικαιροποιημένα στοιχεία της στατιστικής βάσης της Βουλγαρικής Κεντρική Τράπεζας, σε 1,6 δισ. ευρώ (περίπου 3,8% του ΑΕΠ), αυξημένες κατά 45,8% σε σύγκριση με το προηγούμενο έτος.

Παρά, όμως, την όχι αμελητέα αυτή άνοδο πέρυσι, συνολικά οι σχετικές ροές την τελευταία εξαετία χαρακτηρίζονται από στασιμότητα που δεν ευνοεί την περαιτέρω ενίσχυση της αναπτυξιακής δυναμικής της οικονομίας.

Σύμφωνα με τη Βουλγαρική Κεντρική Τράπεζα, από το 2002 έως το 2007 οι εισροές επενδυτικών κεφαλαίων παρουσίασαν συνεχή ετήσια άνοδο, ενώ μόνο κατά την τελευταία πριν από την κρίση τριετία η Βουλγαρία προσέλκυσε επενδυτικά κεφάλαια από το εξωτερικό αξίας περίπου 22 δισεκ. ευρώ. Στα τέλη 2014, το ύψος των συνολικών ξένων επενδύσεων στην Βουλγαρία (stocks) υπολογιζόταν σε 38 δισ. ευρώ.

Οι χώρες της ΕΕ συμμετέχουν με ποσοστό περίπου 76% στις συνολικές επενδύσεις και οι τέσσερις πρώτες χώρες σε επενδύσεις, δηλ., η Αυστρία (5,3 δισεκ. ευρώ), η Ολλανδία (4,6 δισεκ. ευρώ), η Γερμανία (2,5 δισεκ. ευρώ) και η Ελλάδα (σχεδόν 2,4 δισεκ. ευρώ) συμμετέχουν με ποσοστό περίπου 39% στα συνολικά επενδεδυμένα κεφάλαια στην χώρα.

Περιπτώσεις αποεπενδύσεων την τελευταία τριετία καταγράφονται από Ολλανδία (κυρίως το 2015), Αυστρία και Ελλάδα.

Αντιθέτως, αύξηση επενδυτικών ροών προς τη Βουλγαρία εμφανίζουν η Γερμανία, η Κύπρος, η Ρωσία και το Λουξεμβούργο. Σημειώνεται, ωστόσο, ότι το μεγαλύτερο μέρος των ΑΞΕ Λουξεμβούργου και Ολλανδίας προέρχονται από ξένες εταιρείες νόμιμα εγκατεστημένες στις χώρες αυτές, κυρίως για φορολογικούς σκοπούς (χαρακτηριστική περίπτωση της LUKOIL PETROL, μεγαλύτερου επενδυτή στην Βουλγαρία).

Σύμφωνα με προσωρινά στοιχεία της Βουλγαρικής Κεντρικής Τράπεζας, κατά το επτάμηνο 2016 οι ΑΞΕ αυξήθηκαν κατά 987,3 εκατ. ευρώ (ή 2,2% του ΑΕΠ) έναντι 1,1 δις ευρώ (ή 2,6% του ΑΕΠ) την αντίστοιχη περίοδο του 2015.

Πάντως, σημειώνεται ότι τα εν λόγω προσωρινά στοιχεία συχνά υπόκεινται σε μεταγενέστερες αναθεωρήσεις (ακόμη η Βουλγαρική Κεντρική Τράπεζα αναθεωρεί σχετικά στοιχεία του 2013). Οι μεγαλύτερες εισροές επενδύσεων την ως άνω περίοδο προήλθαν από την Ολλανδία και την Αυστρία. Όπως και τα προηγούμενα χρόνια, ο κύριος όγκος των ΑΞΕ προήλθε από εταιρικές συμμετοχές (equity capital) και, λιγότερο, από επανεπενδύσεις κερδών. Στα κεφάλαια εταιρικών συμμετοχών, η συμμετοχή των ιδιωτικοποιήσεων ήταν μηδενική γεγονός αναμενόμενο, καθώς καμία μεγάλου μεγέθους αποκρατικοποίηση δεν έλαβε χώρα την τετραετία 2012 – 2015.

Οι τομείς δραστηριοποίησης

Κατά τομέα, η αγορά ακινήτων, ο χρηματοπιστωτικός και οι κατασκευές, σε πλήρη επενδυτική άνθηση μέχρι την οικονομική κρίση, γνώρισαν τη μεγαλύτερη υποχώρηση από το 2008 μέχρι το 2011. Το 2012, την πρώτη θέση στις εισροές ΑΞΕ κατέλαβε ο κλάδος της ενέργειας, το 2013, το 2014 η ενέργεια και το 2015 ο χρηματοπιστωτικός κλάδος. Σε ό,τι αφορά τον κλάδο των επικοινωνιών, επισημαίνεται η έντονη επενδυτική κινητικότητα καθόλη την πενταετία 2011-2015 με εξελίξεις, όπως η διαρκής επέκταση δραστηριοτήτων της αυστριακών συμφερόντων εταιρείας κινητής τηλεφωνίας M-Tel (στο διάστημα αυτό εξαγόρασε διαδοχικά τους τηλεπικοινωνιακούς/τηλεοπτικούς παρόχους Megalan Network, Spectrum Net και Blizoo), οι ιδιοκτησιακές μεταβολές της (πρώην κρατικής) τηλεπικοινωνιακής εταιρείας Vivacom (τρίτης σε αριθμό συνδρομητών κινητής τηλεφωνίας στη Βουλγαρία) και η πώληση της, δεύτερης σε αριθμό συνδρομητών, εταιρείας κινητής τηλεφωνίας στη Βουλγαρία Globul (και του δικτύου καταστημάτων ΓΕΡΜΑΝΟΣ στη χώρα) από τον ΟΤΕ στη νορβηγική TELENOR.

Όπως προκύπτει από τα στοιχεία, το μεγαλύτερο επενδυτικό δυναμισμό επιδεικνύουν την τελευταία διετία ο χρηματοπιστωτικός κλάδος, η μεταποίηση και το εμπόριο.