Το εξαψήφιο νούμερο δεν πρέπει να προκαλεί ενθουσιασμό μιας και ακόμα η αγορά βρίσκεται κάτω από το 60 % του μέσου όρου της, σε σχέση με την προ οικονομικής κρίσης εποχή (2000-2009).

Επίσης προβληματισμό προκαλεί το γεγονός ότι ακόμα για μια χρονιά, οι λιανικές πωλήσεις βρίσκονται σε ποσοστά χαμηλότερα σε σχέση με τις εταιρικές πωλήσεις (αναλογία 40%-60%) και σε μερικές μάλιστα εταιρείες ξεπερνούν το 70% των συνολικών τους πωλήσεων. Τέλος, θλιβερό είναι το γεγονός ότι μάρκες με ιστορία στον χώρο του αυτοκινήτου και στην χώρα μας, δεν ταξινόμησαν ούτε ένα αυτοκίνητο το 2018, όπως η Lancia (για πρώτη φορά μετά την δεκαετία του 1950).

Ας όψεται η κρίση και οι στρατηγικές που ακολουθούν οι μητρικές εταιρείες των εταιρειών αυτοκινήτων…

Πώς έκλεισε η αγορά το 2018

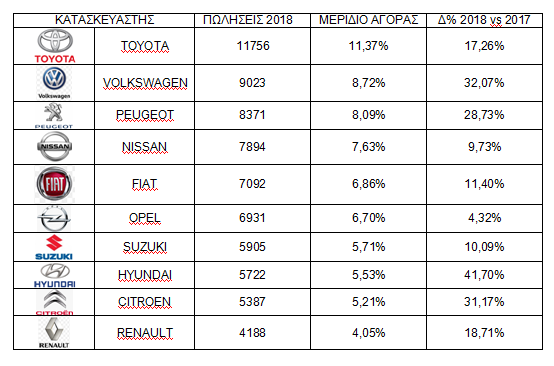

Η Toyota διατήρησε την πρώτη θέση για ακόμα μια χρονιά με 11.756 πωλήσεις και μερίδιο αγοράς 11,37%. Η VW ήρθε 2η με 9.023 πωλήσεις και μερίδιο αγοράς 8,72%. Η Peugeot ανέβηκε μια θέση (σε σχέση με πέρσι) και κατέλαβε την 3η θέση με 8.371 πωλήσεις και μερίδιο αγοράς 8,09 %. Η 4η Nissan είχε 7.894 πωλήσεις και μερίδιο 7,63%, ενώ η Fiat ανέβηκε και αυτή μια θέση (σε σχέση με το 2017), καταλαμβάνοντας την 5η θέση, έχοντας πουλήσει 7.092 αυτοκίνητα με μερίδιο 6,86 % της αγοράς. Η Opel έπεσε 2 θέσεις και κατέλαβε την 6η θέση έχοντας 6.931 πωλήσεις και μερίδιο αγοράς 6,70%. Αμετάβλητη παρέμεινε η θέση της 7ης Suzuki και το 2018 έχοντας 5.905 πωλήσεις και μερίδιο 5,71%, ενώ η 8η Hyundai κατέγραψε την μεγαλύτερη ποσοστιαία μεταβολή πωλήσεων στο τοπ 10 (με +41,70% αύξηση σε σχέση με το 2017), καταγράφοντας 5.722 ταξινομήσεις και μερίδιο 5,53%.

Τέλος, η Citroen και η Renault κατέλαβαν την 9η και 10η θέση αντίστοιχα, με 5.387 πωλήσεις και μερίδιο 5,21% η πρώτη και 4.188 πωλήσεις και 4,05% μερίδιο αγοράς η δεύτερη.

Top 10 εταιρειών σε ταξινομήσεις στην Ελληνική Αγορά για το 2018

Στη μάχη των premium εταιρειών, η Mercedes είδε να χάνει την θέση της στο τοπ 10 και να καταλαμβάνει την 12η θέση με 3.787 αυτοκίνητα (και 3,7% μερίδιο αγοράς) και ακολούθησαν η BMW στην 14η θέση με 2.865 αυτοκίνητα (και 2,8% μερίδιο) και η Audi την 17η θέση με 2.662 πωλήσεις (και 2,6% μερίδιο). Και οι 3 προαναφερθέντες εταιρείες είχαν αρνητικό πρόσημο, σε σύγκριση με τις ταξινομήσεις που πραγματοποίησαν το 2017.Η Mercedes είχε -3,4%, η BMW -9,8% και η Audi -13,7%. Σημαντικές απώλειες είχαν και οι εταιρείες Alfa Romeo (-14,5%), Abarth (-21,1%) και Ssangyong (-44%).

Αντίθετα, οι μάρκες που κατέγραψαν την εντυπωσιακότερη άνοδο σε σχέση με το 2017 είναι η Jaguar με 122 πωλήσεις και αύξηση 229,73%, η KIA με 2.830 πωλήσεις και αύξηση 125,14%, η Lexus με 60 πωλήσεις και αύξηση 66,67%, η Dacia με 1.320 πωλήσεις και αύξηση 65,00% και τέλος η Seat με 2.669 πωλήσεις και αύξηση 42,42%. Τέλος, παρόλο την κρίση, στις ταξινομήσεις του 2018, περιλαμβάνονται και 8 Maserati, 3 Bentley, 2 Tesla και 1 Aston Martin.

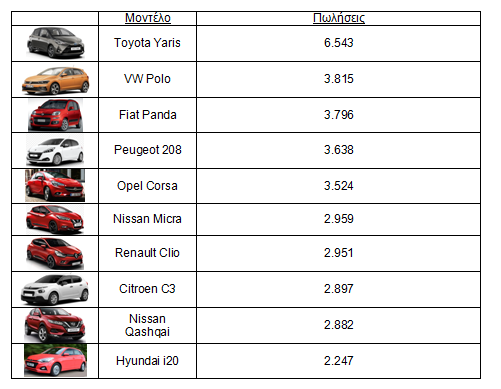

Στα κορυφαία μοντέλα της αγοράς το 2018, πρώτο σε πωλήσεις ήταν ξανά το Toyota Yaris (με 6.543 μονάδες) ακολουθούμενο από το VW Polo (με 3.815 ταξινομήσεις) και 3ο το αειθαλές Fiat Panda (με 3.796 οχήματα). Την δεκάδα συμπληρώνουν, το Peugeot 208 με 3.638 πωλήσεις, το Opel Corsa με 3.524 πωλήσεις, το Nissan Micra με 2.959 πωλήσεις, το Renault Clio με 2.951 πωλήσεις, το Citroen C3 με 2.897 πωλήσεις, το Nissan Qashqai με 2.882 πωλήσεις, και 10ο ήταν το Hyundai i20 με 2.247 πωλήσεις.

Τα πρώτα 10 μοντέλα αυτοκινήτων σε ταξινομήσεις στην ελληνική αγορά για το 2018

Σε θέματα αμαξώματος, την πρωτοκαθεδρία διατήρησαν τα σουπερμίνι (Α) και τα μικρομεσαία (Β & C) που ξεπέρασαν το 65 % του συνολικού μεριδίου της ελληνικής αγοράς αυτοκινήτου ενώ τα crossover/SUV είχαν το 29,23% με το Nissan Qashqai να είναι ο κυρίαρχος αυτής κατηγορίας οχημάτων.

Τέλος, σε θέματα κινητήρων, οι τρικύλινδροι κινητήρες βενζίνης στα 1.000 κυβικά εκατοστά έφτασαν το 30% επί του συνολικού μεριδίου της ελληνικής αγοράς, με τα πρωτεία να ανήκουν ξανά στην κατηγορία 1.401-1.600 κυβικών εκατοστών (40.164 ταξινομήσεις, 38,8% επί του συνόλου). Στον τομέα των καυσίμων, η βενζίνη διατήρησε την 1η θέση με 62.154 ταξινομήσεις και κατέλαβε το 60,1% του συνολικού μεριδίου. To diesel έπεσε στο 35,7% (36.885 ταξινομήσεις), ενώ τα υβριδικά έφτασαν το 4% (4.109 ταξινομήσεις. Όσον αφορά τα ηλεκτρικά μοντέλα και τα μοντέλα που καίνε υγραέριο και φυσικό αέριο, το μερίδιο τους δεν ξεπέρασε το 0,2%.

Η αγορά του αυτοκινήτου την τελευταία 7ετία (2012-2018)

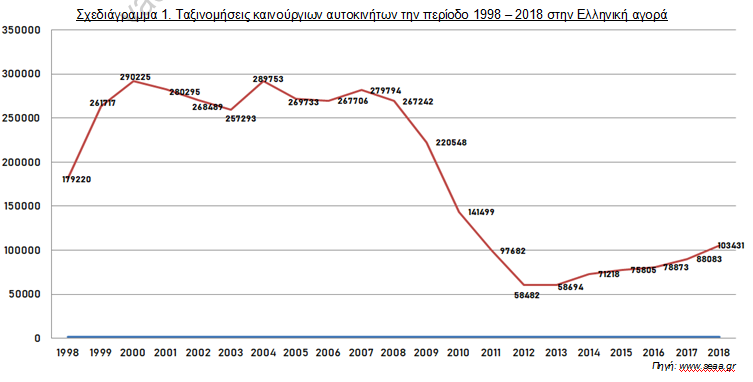

Κάνοντας μια μικρή ιστορική αναδρομή τη δεκαετία 1991-2000, η αγορά είχε πάνω από 129.000 πωλήσεις ετησίως, ενώ το 2000 σημειώνεται αύξηση ταξινομήσεων πραγματοποιώντας 290.225, ενώ το σύνολο των ταξινομήσεων για την συγκεκριμένη δεκαετία έφτασαν κοντά στα 2 εκατομμύρια.

Στην αμέσως επόμενη (χρυσή) δεκαετία (2001-2010), η αγορά βίωσε απίστευτη ανάπτυξη φτάνοντας το ιστορικό ρεκόρ των 2.542.352 ταξινομήσεων, με μέσο όρο ταξινομήσεων ανά έτος τα 254.000 περίπου αυτοκίνητα. Μια δεκαετία κατά την οποία το 2004, έτος Ολυμπιακών Αγώνων, έφτασε κοντά στο ιστορικό ρεκόρ του 2000 με 289.753 ταξινομήσεις, ενώ τα υπόλοιπα χρόνια οι πωλήσεις παρέμειναν πάνω από 220.000 μονάδες. Δυστυχώς, το 2010 ήρθαν οι πρώτες ενδείξεις για την ύφεση που θα επακολουθούσε τις επόμενες χρονιές στον κλάδο του αυτοκινήτου, λόγω της οικονομικής ύφεσης και κρίσης που θα βίωνε η χώρα μας.

Στην δεκαετία που διανύουμε (2011-2020) είχαμε 7 συνεχόμενες χρονιές κάτω από το ψυχολογικό φράγμα των 100.000 πωλήσεων, επιστρέφοντας σε εποχές της δεκαετίας του 1970. Λογικά, οι επόμενες 2 χρονιές (2019 και 2020) αναμένεται να υπάρξει μια σταθεροποίηση των πωλήσεων πάνω από τις 100.000 μονάδες και αρκετές εισαγωγικές εταιρείες προσδοκούν η αγορά να κινηθεί με διψήφιο ποσοστό ανάπτυξης χρόνο με το χρόνο, με δέλεαρ για το αγοραστικό κοινό, τις πολλές προσφορές, τα πολλά νέα μοντέλα που έρχονται στην ελληνική αγορά και τα νέα χρηματοδοτικά προγράμματα. Πάντως, οι συνολικές πωλήσεις αυτή την δεκαετία δεν θα καταφέρουν να ξεπεράσουν το φράγμα του 1.000.000.

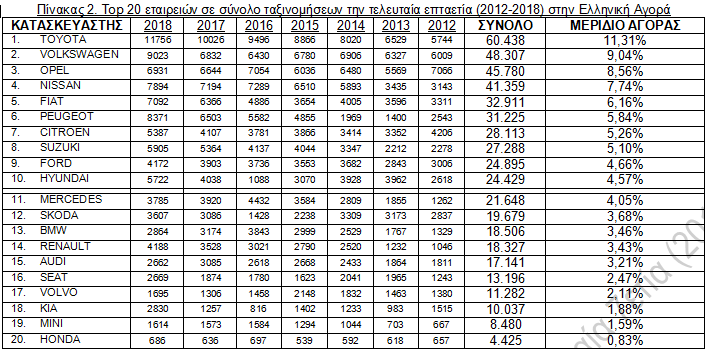

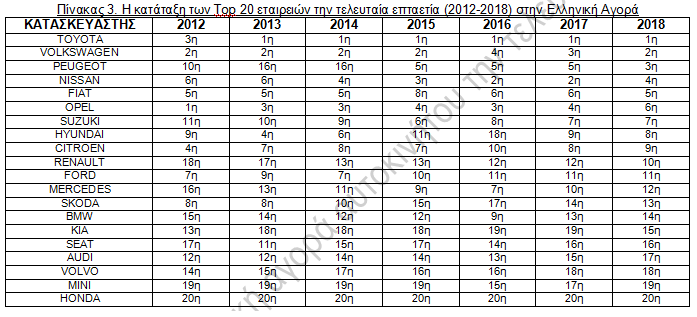

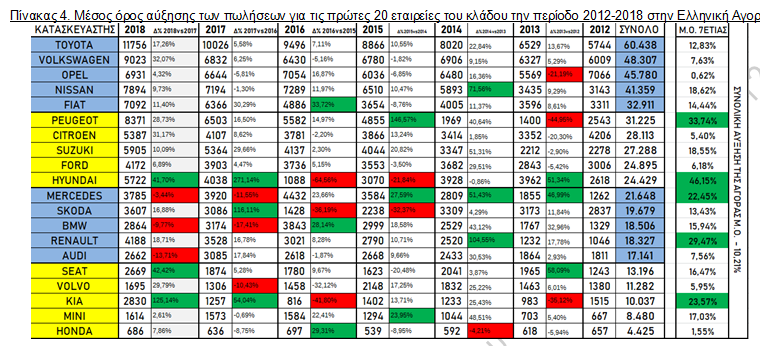

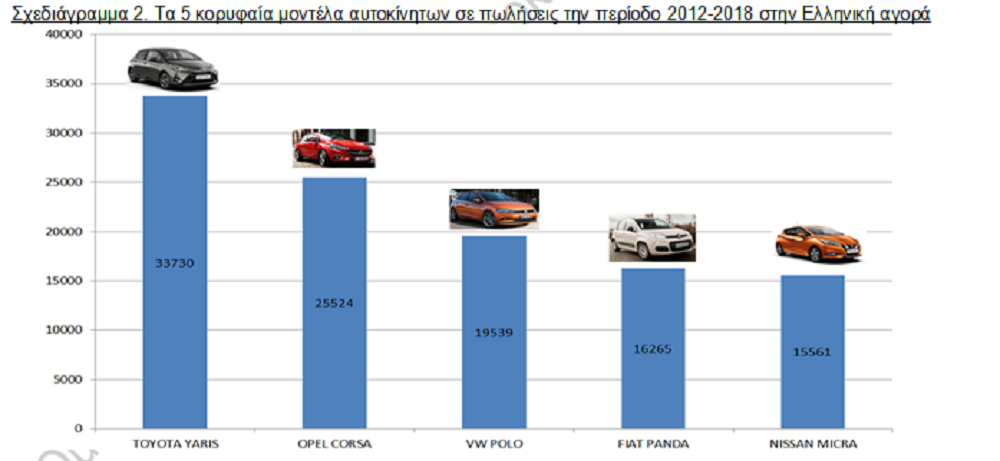

Η αγορά την τελευταία επταετία έχει καταγράψει πάνω από μισό εκατομμύριο ταξινομήσεις καινούργιων αυτοκινήτων (534.586) και ο μέσος όρος αύξησης της αγοράς ανά έτος ήταν λίγο πιο πάνω από το 10%. Πρωταθλήτρια πωλήσεων την τελευταία επταετία αναδεικνύεται η Toyota κάνοντας μάλιστα και το double-double μιας και κορυφαίο αυτοκίνητο σε πωλήσεις την ίδια περίοδο, είναι το Toyota Yaris με 33.730 μονάδες.

Η Toyota έχει πραγματοποιήσει 60.438 πωλήσεiς αυτή την περίοδο και το μερίδιο που της αναλογεί είναι στο 11,31% (η μοναδική εταιρεία με διψήφιο αριθμό market share). Οι θέσεις που έχει καταλάβει η εταιρεία περιλαμβάνουν 6 συνεχόμενες πρωτιές (ισοφαρίζοντας το προηγούμενο ρεκόρ της, την περίοδο 2006-2011) και μια 3η θέση (1η 2018-2013 και 3η το 2012). Μάλιστα, ο μέσος όρος αύξησης του μεριδίου της στην αγορά την περίοδο αυτή είναι μεγαλύτερος από τον μέσο όρο της αγοράς (12,83 % έναντι 10,21%).

Στην 2η θέση είναι η VW με 48.307 πωλήσεις και μερίδιο αγοράς 9,04%. Οι θέσεις που έχει καταλάβει η εταιρεία περιλαμβάνουν πέντε 2ες θέσεις, μια 3η θέση και μια 4η θέση (2η το 2012-2015, 4η το 2016, 3η το 2017 και 2η το 2018). Παρόλο που η εταιρεία σημείωσε αύξηση πωλήσεων κατά 32,07% το 2018 (σε σχέση με το 2017), ο μέσος όρος αύξησης του μεριδίου της στην αγορά την περίοδο αυτή είναι μικρότερος από τον μέσο όρο της αγοράς (7,63 % έναντι 10,21%).

Η Opel με 45.780 πωλήσεις και 8,56% μερίδιο αγοράς καταλαμβάνει την 3η θέση. Οι θέσεις που έχει καταλάβει η εταιρεία είναι τρεις 3ες θέσεις, μια 1η θέση, δυο 4ες θέσεις, και μια 6η θέση (1η το 2012, 3η το 2013-2014, 4η το 2015, 3η το 2016, 4η το 2017, και 6η το 2018). Άξιο αναφοράς είναι το γεγονός ότι ο μέσος όρος αύξησης του μεριδίου της στην αγορά την περίοδο αυτή είναι ο χαμηλότερος από τις πρώτες 20 εταιρείες και φυσικά πολύ μικρότερος από τον μέσο όρο της αγοράς (0,62 % έναντι 10,21%).

H Nissan βρίσκεται στην 4η θέση με 41.359 πωλήσεις και 7,74% μερίδιο αγοράς. Οι θέσεις που έχει καταλάβει η εταιρεία είναι μια 6η θέση το 2012 και 2013, μια 4η το 2014, μια 3η, το 2015, μια 2η, το 2016 και το 2017 και μια 4η το 2018). Αξιοπρόσεκτο είναι το γεγονός ότι ο μέσος όρος αύξησης του μεριδίου της στην αγορά την περίοδο αυτή είναι μεγαλύτερος από τον μέσο όρο της αγοράς (18,62 % έναντι 10.21%).

Στην 5η θέση βρίσκεται η Fiat με 32.911 πωλήσεις και 6,16% μερίδιο αγοράς. Οι θέσεις που έχει καταλάβει η εταιρεία είναι μια 5η θέση το 2012-2014, μια 8η το 2015, μια 6η το 2016 και 2017, και μια 5η το 2018, ο δε μέσος όρος αύξησης του μεριδίου της στην αγορά την περίοδο αυτή είναι μεγαλύτερος από τον μέσο όρο της αγοράς (14,44 % έναντι 10,21%).

Στην 6η θέση βρίσκεται η Peugeot με 31.225 πωλήσεις και 5,84% μερίδιο αγοράς. Η ανοδική πορεία της την τελευταία 7ετια είναι αξιοθαύμαστη μιας και το 2012 βρισκόταν στην 10η θέση, το 2013-14 έπεσε στην 16η θέση, το 2015-2017 σταθεροποιήθηκε στην 5η θέση και το 2018 έφτασε στην 3η θέση. Μάλιστα, ο μέσος όρος αύξησης του μεριδίου της στην αγορά την περίοδο αυτή είναι ο 2ος μεγαλύτερος (από τις πρώτες 20 εταιρείες) από τον μέσο όρο της αγοράς (33,74 % έναντι 10,21%).

Στην 7η θέση βρίσκεται η Citroen με 28.113 πωλήσεις και 5,26% μερίδιο αγοράς. Οι θέσεις που έχει καταλάβει η εταιρεία είναι μια 4η θέση το 2012, μια 7η το 2013, μια 8η το 2014, μια 7η το 2015, μια 10η το 2016, μια 8η το 2017, και μια 9η το 2018, ο δε μέσος όρος αύξησης του μεριδίου της στην αγορά την περίοδο αυτή είναι πολύ μικρότερος από τον μέσο όρο της αγοράς (5,40 % έναντι 10,21%).

Στην 8η θέση βρίσκεται η Suzuki με 27.288 πωλήσεις και 5,10% μερίδιο αγοράς. Οι θέσεις που έχει καταλάβει η εταιρεία είναι μια 11η θέση το 2012, μια 10η το 2013, μια 9η το 2014, μια 6η το 2015, μια 8η το 2016, και μια 7η το 2017 και το 2018. Ο μέσος όρος αύξησης του μεριδίου της στην αγορά την περίοδο αυτή είναι αρκετά μεγαλύτερος από τον μέσο όρο της αγοράς (18,55 % έναντι 10,21%).

Στην 9η θέση βρίσκεται η Ford με 24.895 πωλήσεις και 4,66 % μερίδιο αγοράς. Οι θέσεις που έχει καταλάβει η εταιρεία είναι μια 7η θέση το 2012, μια 9η το 2013, μια 7η το 2014, μια 10η το 2015, και μια 11η το 2016-2018. Ο μέσος όρος αύξησης του μεριδίου της στην αγορά την περίοδο αυτή είναι μικρότερος από τον μέσο όρο της αγοράς (6,18 % έναντι 10,21%).

Την δεκάδα κλείνει η Hyundai που πραγματοποίησε 24.429 πωλήσεις και το μερίδιο της έφτασε το 4,57%. Οι θέσεις που έχει καταλάβει η εταιρεία είναι μια 9η θέση το 2012, μια 4η το 2013, μια 6η το 2014, μια 11η το 2015, μια 18η το 2016, και μια 9η το 2017 και μια 8η το 2018. Η Hyundai έχει τον μεγαλύτερο μέσο όρο αύξησης του μεριδίου της στην αγορά την περίοδο αυτή (46,15 % έναντι 10,21%).

Τέλος, αξιοπρόσεκτο είναι το γεγονός ότι μόνο 6 εταιρείες έχουν συνεχόμενη παρουσία στο τοπ 10 των ταξινομήσεων στην ελληνική αγορά: η Toyota, η Opel, η Nissan, η VW, η Fiat και η Citroen. Επίσης αξιοσημείωτο είναι η σταθερότητα της Honda αυτή την 7ετια, καταλαμβάνοντας συνεχόμενα την 20η θέση στις ταξινομήσεις καινούργιων οχημάτων.

Όσον αφορά τα κορυφαία μοντέλα με τις περισσότερες πωλήσεiς την τελευταία 7ετία, το Τoyota Yaris κατέχει την πρωτιά με 33.730 πωλήσεις, ακολουθεί το Opel Corsa με 25.524 πωλήσεις, 3ο σε πωλήσεις είναι το VW Polo με 19.539 πωλήσεις, 4ο είναι το Fiat Panda με 16.265 ταξινομήσεις και 5ο είναι το Nissan Micra με 15.561 ταξινομήσεις.

Αξιοπρόσεκτο είναι το γεγονός ότι η Nissan, η VW, η Toyota και η Opel έχουν καταφέρει να εμφανίσουν 2 μοντέλα τους στο τοπ 10 των πωλήσεων αυτή την επταετία. Η Nissan το έχει καταφέρει με το Micra και το Qashqai, 5 χρονιές (το 2018, 2017, 2016, 2015, και το 2014), η VW 3 χρονιές, με το Golf και το Polo (το 2015, 2014, και το 2013), η Opel, με το Corsa και το Astra, επίσης 3 χρονιές (το 2017, 2013, και το 2012), και τέλος η Toyota το έχει καταφέρει μια χρονιά με τα μοντέλα Yaris και Auris (το 2016).

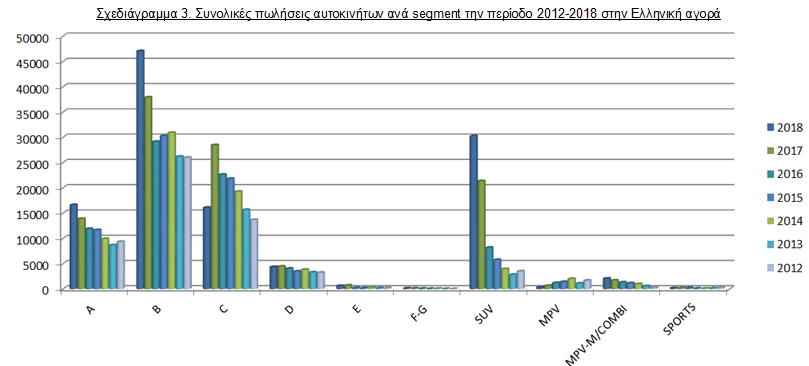

Σε θέματα αμαξώματος, την μερίδα του λέοντος την έχουν τα μικρομεσαία (Β και C) με συνδυασμένο ποσοστό που φτάνει κοντά στο 70 % (68,26%). Πιο συγκεκριμένα, τα αυτοκίνητα της κατηγορίας Α (μικρά πόλης) έχουν πουλήσει συνολικά 81.911 μονάδες και καταλαμβάνουν ένα ποσοστό της τάξης του 15,32%, τα αυτοκίνητα της B κατηγορίας από μόνα τους έχουν το μεγαλύτερο μερίδιο από όλα τα υπόλοιπα segments με 42,53% (και 227.381 συνολικές πωλήσεις) ενώ η C κατηγορία από μόνη της έχει ποσοστό 25,73% και 137.560 συνολικές πωλήσεις.

Αξιοπρόσεκτο της επταετίας είναι η θεαματική άνοδος των SUV την τελευταία 2ετια (2017-2018) και καταλαμβάνουν ένα ποσοστό της τάξης του 14,17 % και η συνεχόμενη άνοδος (έστω και μικρή) που καταφέρνει χρόνο με τον χρόνο η κατηγορία MPV-M/COMBI.

Τέλος, σε θέματα κινητήρων, οι κινητήρες από 1.000 έως 1.600 κυβικά εκατοστά έχουν τις περισσότερες ταξινομήσεις την περίοδο αυτή, ενώ στον τομέα των καυσίμων διαπιστώνεται μια επιβράδυνση στην αγορά πετρελαιοκινήτων αυτοκινήτων, (και αντίστοιχη αύξηση των βενζινοκινητήρων). Βάση στατιστικών στοιχείων, το diesel το 2012 είχε ένα ποσοστό 40% στις ταξινομήσεις καινούργιων αυτοκινήτων, το 2013 στο 57,9%, το 2014 έκανε ρεκόρ φτάνοντας το 63,5%, το 2015 παρέμεινε στα ίδια επίπεδα με 63,2%, το 2016 έπεσε στο 45%, ενώ το 2017 ανέβηκε στο 52% και το 2018 έπεσε ακόμα περισσότερο στο 35,7% (με 36.885 ταξινομήσεις).

Όσον αφορά τα ηλεκτρικά μοντέλα και τα μοντέλα που καίνε υγραέριο και φυσικό αέριο, το μερίδιο τους αυτή την περίοδο είναι ελάχιστο κυρίως λόγω έλλειψης υποδομών, αξιόπιστων μοντέλων (ειδικά σε θέματα αυτονομίας της μπαταρίας όσον αφορά τα ηλεκτροκίνητα) και υψηλής τους τιμής.

Πως προβλέπεται το μέλλον του αυτοκινήτου στην Ελλάδα;

Παρά το γεγονός ότι η επίδοση του 2018 μακράν απέχει από την προ της κρατικής οικονομικής κρίσης εποχή, σίγουρα θα αποτελέσει ένα καλό ψυχολογικό μαξιλάρι για το 2019. Τα πρώτα προγνωστικά για τη χρονιά που διανύουμε αναφέρουν πως η αγορά νέων επιβατικών αυτοκινήτων θα κινηθεί αυξητικά και πάλι, φτάνοντας κοντά τις 115.000 μονάδες.

Παγκοσμίως, οι περισσότερες αυτοκινητοβιομηχανίες θέλουν να ανταπεξέλθουν στη νέα πρόκληση και στη νέα εποχή που ανατέλλει με την ηλεκτροκίνηση. Στόχος τους είναι να αποκτήσουν όσο το δυνατό μεγαλύτερο μερίδιο σε αυτήν την αναδυομένη και πολλά υποσχόμενη αγορά, μιας και όπως όλα δείχνουν η ηλεκτροκίνηση (θέλει) να αντικαταστήσει τα επόμενα χρόνια όλους τους κινητήρες εσωτερικής καύσης. Σε αυτή την μεταβατική περίοδο, οι αυτοκινητοβιομηχανίες προωθούν τόσο τους πετρελαιοκινητήρες (λιγότερο), όσο και τους βενζινοκινητήρες (περισσότερο), με στόχο να παραμείνουν στην αγορά έχοντας μεγάλο ποσοστό μεριδίου. Άλλωστε το τελευταίο χρονικό διάστημα προωθούνται ακατάπαυστα οι τρικίλυνδροι τούρμπο κινητήρες βενζίνης που αποδίδουν αρκετά πολλούς ίππους και έχουν χαμηλή κατανάλωση καυσίμου, με συνέπεια τις χαμηλές εκπομπές ρύπων (και την χαμηλότερη φορολόγηση τους).

Στην Ελλάδα της κρίσης, η περιορισμένη αγορά ηλεκτρικών αυτοκινήτων οφείλεται στη μη ύπαρξη υποδομής υποστήριξης της ηλεκτροκίνησης σε εθνικό επίπεδο με δίκτυο ταχυφορτιστών, στην έλλειψη ελκυστικότερων οικονομικών ή/και φορολογικών κινήτρων, τα οποία να αντισταθμίζουν σε κάποιο ικανοποιητικό βαθμό τη σχετικά υψηλή τιμή κτήσεως των ηλεκτρικών αυτοκινήτων, αλλά και τη άγνοια των πολιτών σχετικά με τα πλεονεκτήματα των ηλεκτρικών οχημάτων.

Όσον αφορά τους κινητήρες εσωτερικής καύσης (βενζίνης και πετρελαίου) θα εξακολουθήσουν στην ελληνική αγορά να αποτελούν ως οι πρώτες επιλογές του αγοραστικού κοινού, τουλάχιστον για τα επόμενα 4-5 χρόνια. Βέβαια δεν πρέπει να αγνοηθεί το γεγονός ότι οι αυτοκινητοβιομηχανίες βρίσκονται σε μία κρίσιμη καμπή, καθώς οι κυβερνήσεις ανά τον κόσμο πιέζουν όλο και περισσότερο για τη μείωση των εκπομπών ρύπων (Euro 6). Αποτέλεσμα αυτών των πιέσεων (και σε συνδυασμό των πρόσφατων σκανδαλών περί παραποίησης στοιχείων – σε κινητήρες πετρελαίου – σχετικά με τις εκπομπές ρύπων του διοξειδίου του άνθρακα), οι αυτοκινητοβιομηχανίες ανακοινώνουν η μία μετά την άλλη σχέδια για την ολοκληρωτική απόσυρση (ή τουλάχιστον σημαντική μείωση) των κινητήρων πετρελαίου.

Επίσης, δεν πρέπει να αγνοηθεί το γεγονός ότι η φετινή χρονιά είναι χρονιά τριπλών εκλογών στην Ελλάδα (βουλευτικές, ευρωεκλογές και αυτό-διοικητικές), οι οποίες μπορούν να επηρεάζουν το αγοραστικό κοινό και τις εισαγωγικές εταιρίες. Επιβάλλεται η νέα κυβέρνηση να ορίσει μια σταθερή οικονομική πολιτική όσον αφορά τη φορολόγηση του αυτοκινήτου (τέλη, φόροι καυσίμων, κτλ). Επίσης, χρειάζεται μια επανασταθεροποίηση του πολιτικού και οικονομικού περιβάλλοντος και κυβερνητική μέριμνα για την ενίσχυση του τραπεζικού συστήματος έτσι ώστε να μπορέσει να ξαναλειτουργήσει ο κλάδος της χρηματοδότησης του λιανικού εμπορίου, φυσικά για εκείνους τους ιδιώτες & επιχειρήσεις όπου τεκμηριώνεται η πιστοληπτική τους ικανότητα, επιτρέποντας παράλληλα την ανάπτυξη της αγοράς.

Πολιτικές που θα πρέπει να ληφθούν σοβαρά υπ’ όψιν από την νέα κυβέρνηση, για την τόνωση της αγοράς, θα πρέπει να είναι, η κατάργηση της φορολογίας αγοράς αυτοκινήτου (τέλος ταξινόμησης), η αναστολή του φόρου πολυτελείας, η εκλογίκευση των τεκμηρίων, η αναπροσαρμογή του φορολογικού πλαισίου για τα εισαγόμενα αυτοκίνητα, η εκλογίκευση των τελών κυκλοφορίας και των φόρων στα καύσιμα, η προσαρμογή της φορολογίας του αυτοκινήτου με βάση τα σύγχρονα ευρωπαϊκά πρότυπα, υιοθετώντας ως κριτήρια τις περιβαλλοντικές επιδόσεις των αυτοκινήτων (αντιρρυπαντική τεχνολογία και εκπομπές διοξειδίου του άνθρακα), φορολογικά κίνητρα για την αγορά ηλεκτροκινήτων οχημάτων, και, τέλος, η καθιέρωση οικονομικών «αντικινήτρων» για τη χρήση των πολύ παλαιών και ρυπογόνων αυτοκινήτων, ηλικίας άνω των 15-20 ετών (πχ. μέσω του προγράμματος απόσυρσης). Ο παραγωγικός κλάδος του αυτοκινήτου στην Ελλάδα, επιθυμεί από το κράτος να δει με καλύτερο μάτι και ορθολογιστικά τον κλάδο του αυτοκινήτου αντί για μία ευκαιριακή πηγή εσόδων. Χρειάζεται μία φορολογική πολιτική που δεν θα μεταβάλλεται συνεχώς, ώστε να μην νιώθει ο καταναλωτής ανασφάλεια στην επιλογή του αυτοκινήτου του και οι επιχειρήσεις του κλάδου να μην αισθάνονται αβεβαιότητα για το τι μέλλει γενέσθαι την επομένη ημέρα.

Συνοψίζοντας, η κρίση επηρέασε τις καταναλωτικές προτιμήσεις των αγοραστών την τελευταία 7ετία όσον αφορά τα χαρακτηριστικά τους, όπως είναι: το μέγεθός τους, η ποιότητά τους, η αξιοπιστία τους, η τεχνολογία κίνησης που αυτά χρησιμοποιούν και η μέση κατανάλωση καυσίμου που απαιτείται για την κίνησή τους. Επίσης, δόθηκε ένα γερό πλήγμα στην καταναλωτική πίστη, επηρεάζοντας δραματικά τις λιανικές πωλήσεις. Παρόλο όμως τις αντιξοότητες, η αγορά κινήθηκε για δεύτερη συνεχόμενη χρονιά ανοδικά (+11,68% το 2017 και +17,42% το 2018) και δείχνει σημάδια ανάκαμψης. Ευκαιρίες που θα πρέπει να εκμεταλλευτεί τα επόμενα χρόνια, η ελληνική αγορά του αυτοκινήτου είναι, η ηλεκτροκίνηση, η πιθανή εγκαθίδρυση και λειτουργία νέων εταιρειών (από Κίνα κυρίως και με Κινέζικα αυτοκίνητα/ηλεκτροκίνητα) στην αγορά, το Leasing ιδιωτών, η αύξηση της λιανικής πώλησης, και η απόσυρση των πολύ παλαιών και ρυπογόνων αυτοκινήτων. Αυτά, σε συνδυασμό με τις πολλές προσφορές που υλοποιούν οι εισαγωγικές εταιρείες, τα πολλά νέα μοντέλα αυτοκινήτων που έρχονται και τα νέα χρηματοδοτικά προγράμματα που προσφέρουν (προσαρμοσμένα στα τωρινά δεδομένα και ανάγκες των καταναλωτών), προμηνύουν ένα καλύτερο μέλλον στον δοκιμαζόμενο κλάδο του αυτοκινήτου στην Ελλάδα.