Το Ελληνικό Δημόσιο, που δανείζεται κυρίως μέσω έκδοσης δεκαετών ομολόγων, χρεώνεται σήμερα με επιτόκιο πάνω από 4%, όταν προ έτους για τα ίδια ομόλογα το επιτοκιακό κόστος ήταν κάτω από 1%. Οσοι πληρώνουν δόσεις στεγαστικού δανείου ήδη βλέπουν τη μηνιαία δόση να έχει κάνει επικίνδυνο άλμα. Τα επιτόκια στα σταθερού επιτοκίου στεγαστικά δάνεια δύσκολα θα κρατηθούν κάτω από 5%, ενώ στα κυμαινόμενα κάτω από 6%. Τα επιτόκια στα καταναλωτικά δάνεια σε ιδιώτες οδεύουν πλέον προς το 12%, ενώ οι επιχειρήσεις που δουλεύουν με αλληλόχρεους λογαριασμούς και υπεραναλήψεις μέσω τραπεζικών λογαριασμών επίσης πληρώνουν αυξημένο κόστος χρήματος. Και ως μην ξεχνάμε τα επιτόκια ανάληψης χρημάτων μέσω πιστωτικής κάρτας που πλησιάζουν το 20%, ένα τοκογλυφικό πλέον επιτόκιο. Από την άλλη μεριά, τα φυσικά πρόσωπα που έχουν κάποια ευρώ στην τράπεζα και αναζητούν πώς θα προστατέψουν τις αποταμιεύσεις τους από τη συνεχώς μειούμενη αγοραστική αξία του ευρώ, βλέπουν ότι σε οποιαδήποτε μορφή κατάθεσης στην τράπεζα τα υπάρχοντα επιτόκια είναι μηδαμινά. Εν όψει αυτού του αδιεξόδου, ποια είναι η καλύτερη επιλογή για έναν συντηρητικό αποταμιευτή σήμερα;

Η αξία του χρήματος

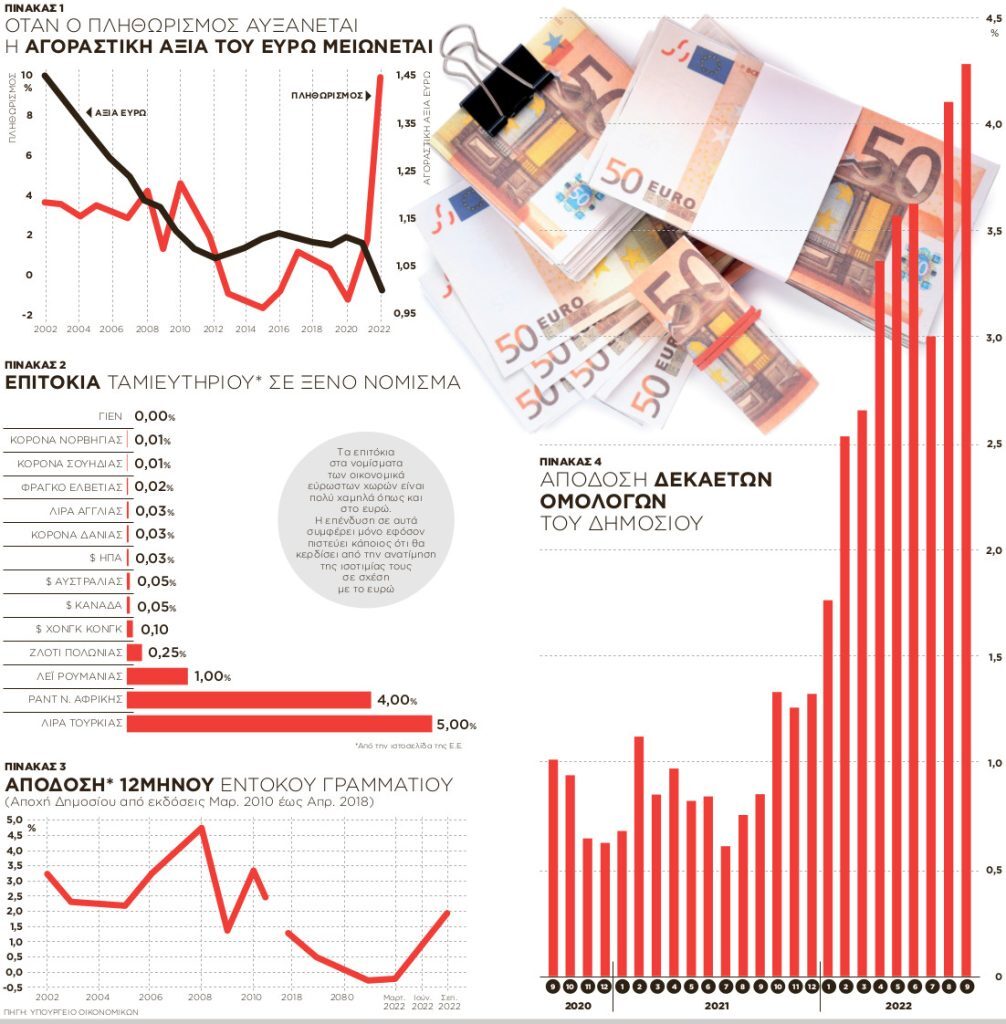

Οπως πολύ καλά γνωρίζουμε όσο ανεβαίνει η ακρίβεια τόσο λιγότερα αγαθά και υπηρεσίες μπορεί να αγοράσει το εισόδημα που δεν αναπροσαρμόζεται. Στον πίνακα 1 εξηγούμε ακριβώς αυτό το γεγονός από το έτος εισαγωγής του ευρώ στη ζωή μας μέχρι σήμερα. Οι ποσοστιαίες αυξήσεις του ΔΤΚ από το 2002 έως και το 2012 ήταν λίγο πάνω από το 3% ετησίως. Καθ’ όλη τη διάρκεια αυτή η αγοραστική αξία του ευρώ έπεφτε ανάλογα, αλλά αντιστράφηκε η τάση όταν ο πληθωρισμός κατά τα δύσκολα μνημονιακά χρόνια της ύφεσης ήταν αρνητικός. Η κατάσταση αλλάζει άρδην το 2022, μετά το μεγάλο άλμα του πληθωρισμού που οδηγεί σε απότομη πτώση της αγοραστικής αξίας του ευρώ. Από τότε που γίναμε μέλη της ευρωζώνης μέχρι σήμερα το ευρώ στα χέρια των Ελλήνων πολιτών έχει χάσει το 45% της αξίας του, εκ του οποίου το 10% οφείλεται στον μέσο πληθωρισμό που σήμερα ισχύει και καταγράφεται στο πρώτο οκτάμηνο του έτους.

Μεγάλο επομένως πρόβλημα δημιουργείται για τις καταθέσεις των ιδιωτών που προσπαθούν να βρουν τη μεγαλύτερη δυνατή απόδοση στους λογαριασμούς που προσφέρουν οι εμπορικές τράπεζες. Οι λογαριασμοί όψεως, όπως όλοι γνωρίζουμε, προσφέρουν ψιχία τόκου, που σημαίνει ότι σε πραγματικούς όρους όποιος κρατά χρήματα σε τέτοιους λογαριασμούς χάνει ισόποσα χρήματα με την αύξηση του πληθωρισμού κάθε χρόνο. Για όποιους είναι πρόθυμοι να «κλειδώσουν» τα χρήματα σε προθεσμιακές καταθέσεις, θεωρητικά υπάρχει πιο ικανοποιητικό επιτόκιο. Δυστυχώς όμως και σε αυτή την περίπτωση οι αποδόσεις είναι απογοητευτικές. Για ποσά έως €5 χιλιάδες το επιτόκιο είναι μεταξύ 0,01% και 0,02%, το οποίο μπορεί, ανάλογα με την τράπεζα, να αυξηθεί σε 0,05%, όταν το ποσό της κατάθεσης φτάσει τις €200 χιλιάδες! Γενικά, για να βρει κανείς επιτόκιο πάνω από 0,02% σε προθεσμιακή κατάθεση δώδεκα μηνών θα πρέπει να ψάξει ενδελεχώς το ελληνικό τραπεζικό σύστημα. Οταν όμως ο πληθωρισμός είναι διψήφιος και το εισόδημα δεν φτάνει να καλύψει τις ανάγκες, ακόμα και το «κόστος» του χρόνου για ψάξιμο φαντάζει μεγάλο.

Ευκαιρίες

Υπάρχουν ωστόσο ευκαιρίες. Αν κάποιος είχε κλείσει τις αποταμιεύσεις του σε δολάρια ΗΠΑ για ένα χρόνο, αν και ο ετήσιος τόκος στο δολάριο είναι μηδαμινός, η ισχυροποίηση του δολαρίου σε σχέση με το ευρώ (δηλαδή η ανατίμησή του) έχει ως αποτέλεσμα μια απόδοση πάνω από 15%. Εντυπωσιακό κέρδος, αλλά ποιος θα μπορούσε πέρσι τέτοια εποχή να είχε προβλέψει τον πόλεμο στην Ουκρανία και το άλμα στις τιμές ενέργειας, που έκανε το νόμισμα των ΗΠΑ ένα από τα πλέον ζητούμενα στη συναλλαγματική αγορά σήμερα; Το να έχεις τις αποταμιεύσεις σου σε ένα καλάθι νομισμάτων είναι μια συνετή στρατηγική, αλλά πρέπει να υπάρχει προσοχή στις επιλογές και στην ποικιλία των νομισμάτων γιατί όσα περισσότερα νομίσματα εισέρχονται στο «πορτοφόλι» τόσο αυξάνεται το ρίσκο, οι απώλειες λόγω υποτίμησης με τα κέρδη από ανατίμηση να συμψηφίζονται, οδηγώντας σε μηδενικό αποτέλεσμα. Μια γεύση του τι επιτόκια ισχύουν ανά νόμισμα, στον πίνακα 2. Είναι εμφανές ότι ανάλογα με το πόσο εύρωστη είναι η οικονομία κάθε κράτους ισχύει και διαφορετικό επιτόκιο. Στην περίπτωση της ασθενικής τουρκικής οικονομίας το επιτόκιο είναι το μεγαλύτερο στη λίστα του πίνακα. Αν κάποιος είχε επενδύσει σε λίρες Τουρκίας προ έτους €1.000 που ισοδυναμούσαν σε 10.000 λίρες, τότε μαζί με τον τόκο το συνολικό κεφάλαιο θα ήταν σήμερα 10.500 λίρες. Η πτώση όμως της λίρας κατά την ίδια περίοδο ήταν τόσο μεγάλη ώστε το ποσό των λιρών εκφρασμένο σε ευρώ σήμερα μειώνεται στα €573, γεγονός που δείχνει τεράστια ζημιά. Συμπέρασμα, σημαντικές ζημιές μπορεί να προκύψουν όταν κάποιος αποφασίζει να επενδύσει ή να δανειστεί σε ξένα νομίσματα λαμβάνοντας υπόψη μόνο το ύψος του επιτοκίου. Τέτοιες ζημιές είναι ήδη γνωστές σε όσους δανείστηκαν τα τελευταία χρόνια σε ελβετικά φράγκα λόγω του χαμηλού επιτοκίου που ισχύει σε αυτό το νόμισμα, αλλά εκ των υστέρων είδαν ότι η ανατίμηση του φράγκου τούς έκαψε.

Εναλλακτικές λύσεις

Μια καλή και σίγουρη περίπτωση τοποθέτησης χρημάτων είναι η αγορά των εντόκων γραμματίων του Δημοσίου όπου υπάρχει επιλογή τίτλων τριών, έξι και δώδεκα μηνών. Η τελευταία απόδοση των τίτλων αυτών ήταν 0,45% για το 3μηνο, 1,05% για το 6μηνο και 1,97% για το 12μηνο. Συγκρινόμενες αυτές οι αποδόσεις με τα επιτόκια στις προθεσμιακές καταθέσεις των εμπορικών τραπεζών είναι μακράν πιο ικανοποιητικές. Ωστόσο και σε αυτή την περίπτωση η απόδοση υπολείπεται του πληθωρισμού. Ας δούμε τώρα πιο πρακτικά τη διαχρονική εξέλιξη στις αποδόσεις του ετήσιου εντόκου, το οποίο έχει το υψηλότερο επιτόκιο από τις διαθέσιμες τρεις επιλογές (πίνακας 3). Τους τελευταίους μήνες του 2022 η απόδοση είναι ανερχόμενη, με τάση αύξησης πάνω από το 2%, όσο η ανοδική πορεία των επιτοκίων που αποφασίζει η Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) συνεχίζεται. Οποιοσδήποτε αποταμιευτής ενδιαφέρεται για προθεσμιακές καταθέσεις μπορεί να ανοίξει στην τράπεζα λογαριασμό εντόκων γραμματίων ώστε να μπορεί να εκμεταλλευτεί τις υψηλότερες αποδόσεις που προσφέρουν οι τίτλοι που εκδίδει το Δημόσιο. Οι εμπορικές τράπεζες, με ένα σχετικά μικρό κόστος προμήθειας, εξασφαλίζουν την αγορά των εντόκων γραμματίων είτε στην επόμενη έκδοση είτε άμεσα από τη δευτερογενή αγορά.

Για τους συντηρητικούς ιδιώτες υπάρχει και μια ακόμα πιο αποδοτική επένδυση σήμερα στην ελληνική χρηματαγορά και είναι το 10ετές ομόλογο του Δημοσίου. Ενώ οι εκδόσεις ομολόγων του Δημοσίου έχουν μεγάλη ποικιλία χρονικής διάρκειας, το σημαντικό με το 10ετές ομόλογο είναι ότι επειδή κυκλοφορούν πολλά στη δευτερογενή αγορά, η ρευστοποίηση ανά πάσα στιγμή είναι εύκολη. Και σε αυτή την περίπτωση ο ιδιώτης επενδυτής μπορεί να απευθυνθεί σε τράπεζα προκειμένου να του ανοίξει ειδικό λογαριασμό θεματοφυλακής, αφού αποφασίσει το ποσό που θέλει να επενδύσει σε ομόλογα του Δημοσίου. Επίσης, ο επενδυτής δεν είναι ανάγκη να κρατήσει το ομόλογο μέχρι τη λήξη του εφόσον στη δευτερογενή αγορά γίνονται πράξεις κάθε ημέρα και λειτουργεί άρτια.

Οπως βλέπουμε στον πίνακα 4, από την αρχή του 2022 η απόδοση στα 10ετή ομόλογα στη δευτερογενή αγορά ακολουθεί συνεχή ανοδική πορεία με απόδοση σήμερα 4,2%. Ανάλογο είναι και το επιτόκιο των νέων εκδόσεων.

Το σήμα ανόδου των επιτοκίων έρχεται από την ΕΚΤ όπου το προεξοφλητικό επιτόκιο από 0,25% τον Μάρτιο έχει ανέβει σήμερα στο 1,50%. Είναι εμφανές δε ότι μέχρι το τέλος του έτους η ΕΚΤ θα έχει ανεβάσει το συγκεκριμένο επιτόκιο στο 2%, γεγονός που θα παρασύρει όλο το φάσμα των επιτοκίων προς τα πάνω. Οσο συνεχίζεται η προσπάθεια χαλιναγώγησης του πληθωρισμού και μέχρι ο ρυθμός του να καμφθεί τα τραπεζικά επιτόκια των χορηγήσεων θα ανεβαίνουν.

Συμπερασματικά

Τα επιτόκια είναι η τιμή στην οποία ισορροπούν η προσφορά και η ζήτηση χρήματος. Επειδή όμως η αγοραστική αξία του ευρώ εξαρτάται από τον πληθωρισμό, κάθε άνοδός του σηματοδοτεί την αύξηση των επιτοκίων που ξεκινά από το προεξοφλητικό επιτόκιο των κεντρικών τραπεζών και διαχέεται σε όλα τα χρηματοοικονομικά προϊόντα που προσφέρουν οι εμπορικές τράπεζες. Αυτές όμως σήμερα κρατούν τα επιτόκια καταθέσεων σε πολύ χαμηλό επίπεδο και τα επιτόκια δανεισμού σε πολύ υψηλό. Η διαφορά μεταξύ των δύο είναι το κέρδος τους το οποίο και μεγιστοποιούν όσο οι συνθήκες στην αγορά χρήματος και το θεσμικό πλαίσιο το επιτρέπουν.

Οι εμπορικές τράπεζες βέβαια προσφέρουν, εκτός από τα παραδοσιακά προϊόντα που προαναφέραμε, και μια σειρά από άλλα, πιο σύνθετα επενδυτικά προϊόντα. Αυτά όμως απευθύνονται τους ειδήμονες και όσους δέχονται το υψηλότερο ρίσκο προκειμένου να έχουν ελπίδα για υψηλότερη απόδοση. Τέτοια προϊόντα που στηρίζονται σε μετοχές, χρηματιστηριακά παράγωγα και τίτλους δόμησης στοιχηματικού χαρακτήρα δεν είναι προσιτά στο ευρύ κοινό που θέλει να τοποθετήσει τις αποταμιεύσεις του σε κλασικούς, συντηρητικού τύπου λογαριασμούς. Οταν οι τράπεζες στους συντηρητικούς επενδυτές προσφέρουν περίπου ανύπαρκτη απόδοση, αναγκαστικά η επιλογή για κάτι καλύτερο εστιάζεται στις εκδόσεις εντόκων γραμματίων και ομολόγων του Δημοσίου, που στη σημερινή εποχή της αβεβαιότητας αποτελούν πολύ ασφαλή λύση.