Οι διατάξεις με βάση τις οποίες θα υπολογιστούν οι τελικές φορολογικές επιβαρύνσεις επί των εισοδημάτων του 2017 παρουσιάζουν ελάχιστες αλλαγές σε σύγκριση με αυτές που ίσχυσαν πέρυσι, κατά την φορολόγηση των εισοδημάτων του 2016.

Τι αλλάζει

Οι μόνες αλλαγές που θα ισχύσουν φέτος στους κανόνες υπολογισμού του φόρου εισοδήματος των φυσικών προσώπων είναι τρεις:

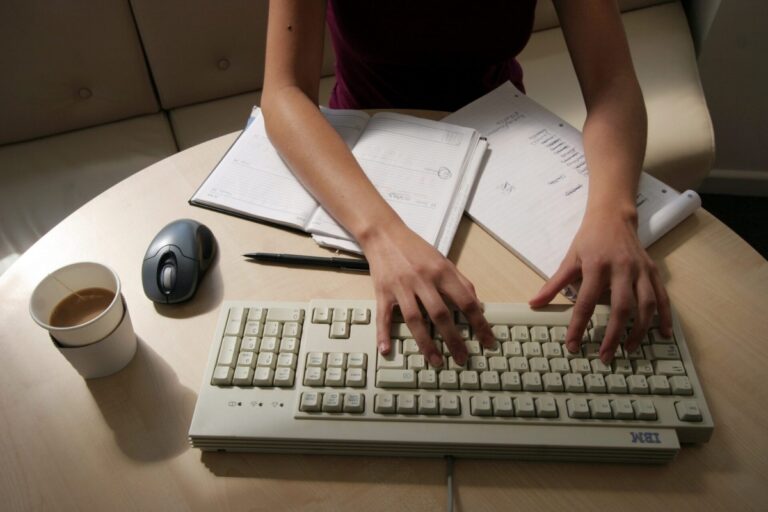

1 Η κατοχύρωση του δικαιώματος ετήσιας έκπτωσης φόρου έως 1.900-2.100 ευρώ από τους μισθωτούς, τους συνταξιούχους και τους κατ’ επάγγελμα αγρότες υπό την προϋπόθεση ότι κατά τη διάρκεια του 2017 εξόφλησαν με ηλεκτρονικά μέσα πληρωμής ή με μετρητά δαπάνες για αγορές αγαθών και υπηρεσιών συνολικού ύψους από 10% έως και 18,75% επί του συνολικού ετησίου – δηλωθέντος ή τεκμαρτού – εισοδήματός τους.

Για τα ετήσια εισοδήματα έως 20.000 ευρώ προβλέπεται έκπτωση (μείωση) φόρου:

* 1.900 ευρώ για φορολογούμενους χωρίς προστατευόμενα τέκνα.

* 1.950 ευρώ για φορολογούμενους με 1 προστατευόμενο τέκνο.

* 2.000 ευρώ για φορολογούμενους με 2 προστατευόμενα τέκνα.

* 2.100 ευρώ για φορολογούμενους με 3 ή περισσότερα προστατευόμενα τέκνα.

Το ισχύον κατά περίπτωση ποσό έκπτωσης φόρου αφαιρείται από τον αρχικώς αναλογούντα φόρο, ο οποίος προκύπτει από την εφαρμογή του συντελεστή φόρου 22% επί του ετησίου εισοδήματος.

Για όσους από τους μισθωτούς, τους συνταξιούχους και τους κατ’ επάγγελμα αγρότες έχουν ετήσιο εισόδημα άνω των 20.000 ευρώ, η ισχύουσα κατά περίπτωση έκπτωση φόρου (των 1.900-2.100 ευρώ) μειώνεται κατά το 1% του πέραν των 20.000 ευρώ τμήματος του ετησίου εισοδήματος.

Προϋποθέσεις κατοχύρωσης

Κάθε μισθωτός, συνταξιούχος και κατ’ επάγγελμα αγρότης, για να δικαιούται έκπτωσης φόρου έως 1.900-2.100 ευρώ, η οποία ισοδυναμεί με αφορολόγητο όριο εισοδήματος κλιμακούμενο από 8.636,64 έως 9.545,45 ευρώ, θα πρέπει κατά τη διάρκεια του 2017 να έχει εξοφλήσει με ηλεκτρονικά μέσα πληρωμής (με πιστωτικές ή χρεωστικές κάρτες ή μέσω e-banking) δαπάνες για αγορές αγαθών ή παροχή υπηρεσιών συνολικού ύψους ίσου με ποσοστό:

* 10% του ετησίου εισοδήματός του, πραγματικού ή τεκμαρτού, εφόσον το εισόδημα αυτό ανέρχεται έως 10.000 ευρώ,

* 10% επί των πρώτων 10.000 ευρώ και 15% επί του υπερβάλλοντος ποσού, εφόσον το ετήσιο – πραγματικό ή τεκμαρτό – ατομικό του εισόδημα ανέρχεται σε 10.001 έως και 30.000 ευρώ και

* 10% επί των πρώτων 10.000 ευρώ, 15% επί των επόμενων 20.000 ευρώ και 20% επί του υπερβάλλοντος ποσού, εφόσον το ετήσιο – πραγματικό ή τεκμαρτό – εισόδημά του ξεπερνά τις 30.000 ευρώ.

Σε κάθε περίπτωση κατά την οποία ο φορολογούμενος δεν κατάφερε να καλύψει το απαιτούμενο ποσό δαπάνης, το «ακάλυπτο» ποσό φορολογείται με 22%.

Με μετρητά

Από την υποχρέωση να έχουν εξοφλήσει με ηλεκτρονικά μέσα πληρωμής τις δαπάνες που κατοχυρώνουν την έκπτωση φόρου εξαιρούνται οι μισθωτοί, οι συνταξιούχοι και οι κατ’ επάγγελμα αγρότες φορολογούμενοι 70 ετών και άνω, τα άτομα με ποσοστό αναπηρίας 80% και άνω, όσοι βρίσκονται σε δικαστική συμπαράσταση, οι φορολογικοί κάτοικοι της Ε.Ε. ή του Ε.Ο.Χ. που υποχρεούνται σε υποβολή δήλωσης στην Ελλάδα και φορολογούνται με την κλίμακα από μισθωτή εργασία και συντάξεις.

Οι φορολογούμενοι των παραπάνω περιπτώσεων θα πρέπει να καλύψουν τα προαναφερθέντα ποσοστά του ετησίου εισοδήματος με δαπάνες εξοφληθείσες με μετρητά. Οφείλουν μάλιστα να έχουν διαφυλάξει τις αποδείξεις σε περίπτωση που τους ζητηθούν για έλεγχο.

Πλήρης εξαίρεση

Πλήρης εξαίρεση από την υποχρέωση κατοχύρωσης της έκπτωσης φόρου με πληρωμές δαπανών είτε με ηλεκτρονικά μέσα είτε με μετρητά προβλέπεται για τις παρακάτω κατηγορίες:

* Υπάλληλοι του υπουργείου Εξωτερικών.

* Ανήλικοι που υποχρεούνται σε υποβολή δήλωσης και φορολογούνται με την κλίμακα των μισθωτών και συνταξιούχων.

* Μόνιμοι κάτοικοι σε χωριά με πληθυσμό έως 500 κατοίκους και σε νησιά με πληθυσμό κάτω των 3.100 κατοίκων εκτός αν πρόκειται για τουριστικούς τόπους.

* Φορολογούμενοι που δεν έχουν εισόδημα από καμία κατηγορία ή έχουν εισόδημα μόνο από κεφάλαιο ή/και από υπεραξία μεταβίβασης κεφαλαίου και το τεκμαρτό τους εισόδημα δεν υπερβαίνει το ποσό των 9.500 ευρώ.

* Εγγεγραμμένοι στο μητρώο ανέργων του ΟΑΕΔ, για τη διαφορά που προκύπτει μεταξύ του τεκμαρτού και του συνολικού εισοδήματός τους.

* Φορολογούμενοι που είναι δικαιούχοι Κοινωνικού Εισοδήματος Αλληλεγγύης.

* Υπηρετούντες την υποχρεωτική στρατιωτική τους θητεία.

* Φορολογούμενοι που βρίσκονται σε κατάσταση μακροχρόνιας νοσηλείας (πέραν των 6 μηνών).

* Οσοι διαμένουν σε οίκους ευγηρίας και σε ψυχιατρικά καταστήματα καθώς και οι φυλακισμένοι.

2. Η κατάργηση της διάταξης που προέβλεπε έκπτωση, από τον αναλογούντα φόρο εισοδήματος κάθε φυσικού προσώπου, του 10% του ποσού των δαπανών του για ιατρική, φαρμακευτική και νοσοκομειακή περίθαλψη, εφόσον οι δαπάνες αυτές υπερβαίνουν συνολικά το 5% του ετησίου ατομικού εισοδήματός του.

Οι εν λόγω δαπάνες θα συνυπολογιστούν και θα συμπεριληφθούν στις λοιπές δαπάνες που λαμβάνονται υπόψη για την κατοχύρωση της έκπτωσης φόρου.

3. Η κατάργηση της φοροαπαλλαγής των βουλευτών και των δικαστικών λειτουργών: Οι διατάξεις που προέβλεπαν έκπτωση από το φορολογητέο ποσό της βουλευτικής αποζημίωσης και των συνολικών αποδοχών των δικαστικών λειτουργών ποσού ίσου με το 25% του ακαθάριστου ποσού αυτών ως τεκμαρτού ποσού για την κάλυψη των δαπανών άσκησης του βουλευτικού και του δικαστικού λειτουργήματος καταργήθηκαν. Η κατάργηση της έκπτωσης ισχύει και για τους εν ενεργεία και συνταξιούχους λειτουργούς του Νομικού Συμβουλίου του Κράτους καθώς και για τα μέλη των οικογενειών των αποβιωσάντων δικαστικών λειτουργών και λειτουργών του ΝΣΚ, τα οποία συνταξιοδοτούνται κατά μεταβίβαση, σύμφωνα με τις διατάξεις του συνταξιοδοτικού νόμου, λόγω του θανάτου των λειτουργών αυτών.

Υπολογισμός φόρων

Κατά την εκκαθάριση των δηλώσεων, για τη φορολόγηση των εισοδημάτων του έτους 2017, θα ισχύσουν οι εξής κανόνες:

1. Τα εισοδήματα από μισθωτή εργασία και συντάξεις και τα εισοδήματα από επιχειρηματικές δραστηριότητες θα φορολογηθούν με ενιαία κλίμακα, αφού προηγουμένως αθροιστούν. Στην κλίμακα αυτή, ο κατώτατος συντελεστής φόρου ανέρχεται στο 22% και επιβάλλεται μέχρι το επίπεδο ετησίου εισοδήματος των 20.000 ευρώ. Πάνω από το επίπεδο των 20.000 ευρώ και μέχρι τα 30.000 ευρώ επιβάλλεται συντελεστής 29%, ενώ από τα 30.000 μέχρι τα 40.000 ευρώ εφαρμόζεται συντελεστής 37%. Για το τμήμα άνω των 40.000 ευρώ προβλέπεται συντελεστής 45%.

Η ίδια κλίμακα θα εφαρμοστεί και στα εισοδήματα από αγροτικές δραστηριότητες. Η φορολόγηση όμως των αγροτικών εισοδημάτων θα γίνεται αυτοτελώς.

2. Για μισθωτούς, συνταξιούχους και κατ’ επάγγελμα αγρότες με ετήσια εισοδήματα έως 20.000 ευρώ προβλέπεται έκπτωση φόρου, 1.900 έως 2.100 ευρώ.

3. Τα εισοδήματα από την εκμετάλλευση ακίνητης περιουσίας θα φορολογούνται αυτοτελώς, με συντελεστές:

* 15% μέχρι το επίπεδο ετησίου εισοδήματος 12.000 ευρώ.

* 35% στο τμήμα από τα 12.001 έως τα 35.000 ευρώ.

* 45% για το τμήμα άνω των 35.000 ευρώ.

4. Στους έχοντες – πραγματικά ή τεκμαρτά – ετήσια εισοδήματα άνω των 12.000 ευρώ, αθροιστικά από όλες τις πηγές, θα επιβάλλεται ειδική εισφορά αλληλεγγύης που θα υπολογίζεται κλιμακωτά, ως εξής:

* 2,2% στο τμήμα ετησίου εισοδήματος από 12.001 έως 20.000 ευρώ,

* 5% στο τμήμα από 20.001 ως 30.000 ευρώ,

* 6,5% στο τμήμα από 30.001 ως 40.000 ευρώ,

* 7,5% στο τμήμα από 40.001 ως και 65.000 ευρώ,

* 9% στο τμήμα από 65.001 ως 220.000 ευρώ και

* 10% στο τμήμα άνω των 220.000 ευρώ.

Σε κάθε περίπτωση κατά την οποία το τεκμαρτό εισόδημα του φορολογουμένου θα είναι μεγαλύτερο από το δηλωθέν, αλλά ο φορολογούμενος θα καλύπτει τη διαφορά αναγράφοντας στη δήλωσή του στους κωδικούς 787-788 του Πίνακα 6 ποσό κεφαλαίου προερχόμενου από εισοδήματα παρελθόντων ετών το οποίο αναλώθηκε εντός του 2017 για αγορές περιουσιακών στοιχείων κ.λπ., τότε ως βάση υπολογισμού της εισφοράς αλληλεγγύης θα λαμβάνεται υπόψη το δηλωθέν εισόδημα.

Από το συνολικό ποσό της εισφοράς αλληλεγγύης αφαιρείται (εκπίπτει) το άθροισμα των ποσών της εισφοράς που παρακρατούνταν κάθε μήνα από τους μισθούς ή τις συντάξεις κατά το προηγούμενο έτος.

5. Επί του κυρίου φόρου εισοδήματος που θα προκύπτει για όσους δηλώνουν εισοδήματα από επιχειρηματικές ή και αγροτικές δραστηριότητες καθώς επίσης και για όσους φορολογούνται με βάση όχι τα δηλωθέντα εισοδήματά τους αλλά με βάση τα τεκμήρια διαβίωσης και απόκτησης περιουσιακών στοιχείων θα επιβάλλεται προκαταβολή φόρου εισοδήματος έναντι του επόμενου έτους με συντελεστή 100%.

6. Φορολογούμενοι που ασκούν ατομικά επιχειρηματικές δραστηριότητες (εμπορικές επιχειρήσεις, επιχειρήσεις παροχής υπηρεσιών ή ελευθέρια επαγγέλματα) θα πληρώσουν και για τη χρήση του 2017 ετήσιο τέλος επιτηδεύματος 650 ευρώ και επιπλέον 600 ευρώ, για κάθε υποκατάστημα. Ειδικά για τους εργαζόμενους με «μπλοκάκια», δηλαδή τα φυσικά πρόσωπα που το εισόδημά τους προέρχεται από ατομική επιχείρηση παροχής υπηρεσιών ή ελευθέριο επάγγελμα και έχουν έγγραφη σύμβαση με μέχρι 3 φυσικά ή και νομικά πρόσωπα ή το 75% των ακαθάριστων εσόδων τους προέρχεται από 1 φυσικό ή νομικό πρόσωπο, τα ποσά του τέλους επιτηδεύματος ανέρχονται σε:

* 400 ευρώ, εφόσον η έδρα βρίσκεται σε τουριστικό τόπο ή σε πόλεις-χωριά με πληθυσμό έως 200.000 κατοίκους.

* 500 ευρώ, εφόσον η έδρα βρίσκεται σε πόλη με πληθυσμό πάνω από 200.000 κατοίκους.

Δεν επιβαρύνονται με τέλος επιτηδεύματος τα άτομα με αναπηρία από 80%.

Σε περίπτωση διακοπής της δραστηριότητας μέσα στη χρήση, το τέλος επιτηδεύματος περιορίζεται ανάλογα με τους μήνες λειτουργίας της επιχείρησης ή της άσκησης του επαγγέλματος. Χρονικό διάστημα μεγαλύτερο των 15 ημερών λογίζεται ως μήνας.

Εξαιρούνται από τις υποχρεώσεις καταβολής του τέλους, εκτός εάν πρόκειται για τουριστικούς τόπους, οι εμπορικές επιχειρήσεις και ελεύθεροι επαγγελματίες που ασκούν τη δραστηριότητά τους σε χωριά με πληθυσμό έως 500 κατοίκους και σε νησιά κάτω από 3.100 κατοίκους. Επίσης εξαιρούνται ατομικές εμπορικές επιχειρήσεις και η ατομική άσκηση ελευθέριου επαγγέλματος, εφόσον δεν έχουν παρέλθει 5 έτη από την πρώτη έναρξη εργασιών, καθώς και οι περιπτώσεις ατομικών επιχειρήσεων εφόσον για τον επιτηδευματία υπολείπονται 3 έτη από το έτος της συνταξιοδότησής του. Ως έτος συνταξιοδότησης νοείται το 65ο έτος της ηλικίας.

7. Από τον φόρο που αναλογεί στο σύνολο των εισοδημάτων του φορολογουμένου από όλες τις βασικές πηγές αφαιρούνται οι φόροι που παρακρατήθηκαν κατά τη διάρκεια του 2017 καθώς και οι φόροι που προκαταβλήθηκαν κατά το περασμένο έτος.

Γιώργος Παλαιτσάκης

Από την έντυπη έκδοση του Ελεύθερου Τύπου

Διαβάστε ακόμα

[dynamic-sidebar id=”post-area-diabaste”]

![Συντάξεις-Όρια ηλικίας: Τι κερδίζουν όσοι δημόσιοι υπάλληλοι αποχωρήσουν έως 31/12/2022 [πίνακες]](https://eleftherostypos.gr/wp-content/uploads/2021/07/dimosiog.jpg)