Αιτία το γεγονός ότι το συνολικό ετήσιο εισόδημα το οποίο θα λαμβάνεται υπόψη για τον προσδιορισμό του ποσού δαπάνης που πρέπει να καλύπτεται με ηλεκτρονικές πληρωμές θα είναι μεγαλύτερο από το πραγματικά αποκτηθέν, αν τα τεκμήρια προσδιορίζουν το ύψος του σε υψηλότερο επίπεδο. Σύμφωνα με τις διατάξεις του άρθρου 68 του πολυνομοσχεδίου:

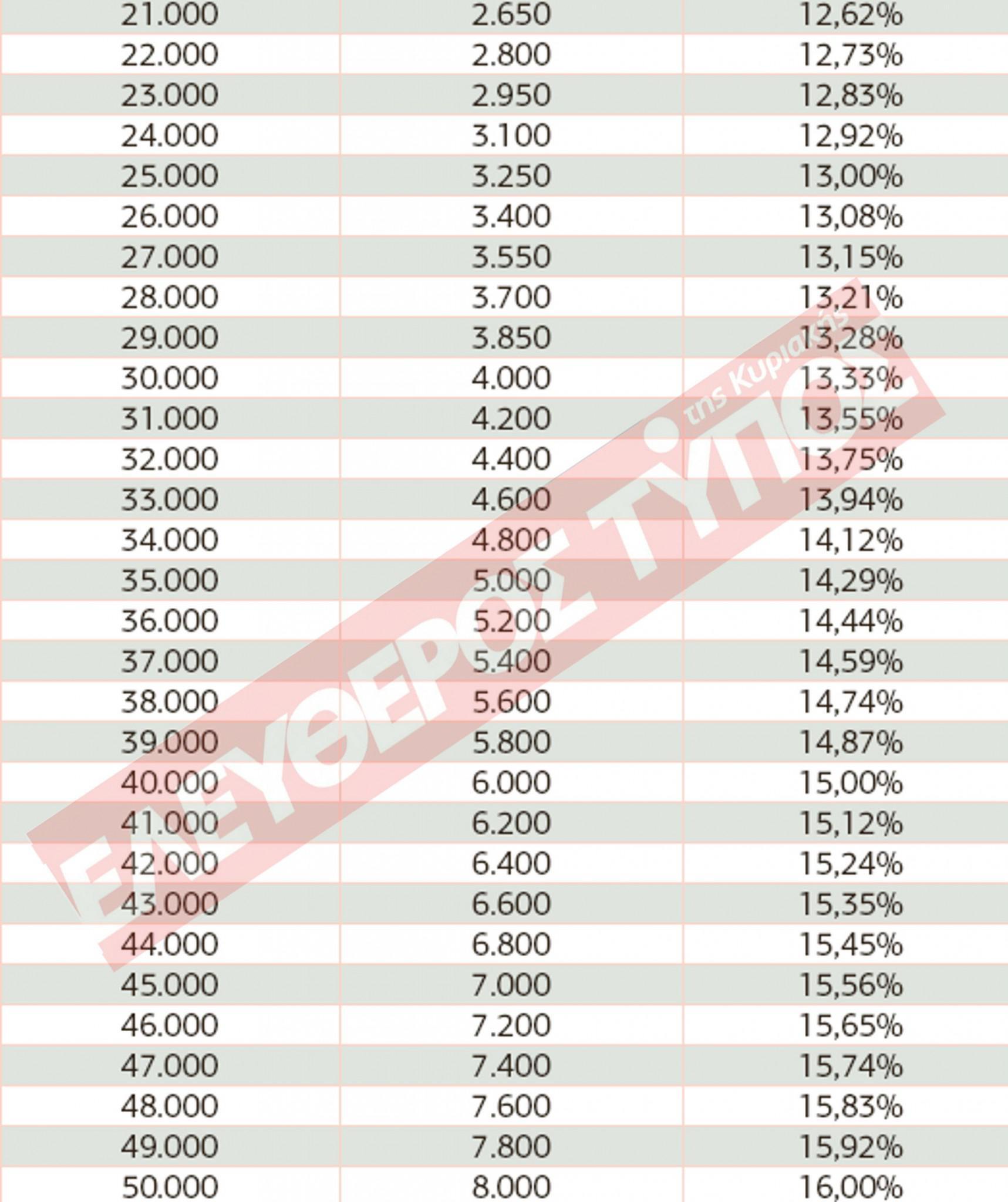

1 Οι φορολογούμενοι οι οποίοι αποκτούν εισοδήματα από μισθούς ή συντάξεις και οι κατά κύριο επάγγελμα αγρότες, οι οποίοι, κατά τη φορολόγηση των εισοδημάτων τους, δικαιούνται ετήσια έκπτωση φόρου έως 1.900-

2.100 ευρώ θα έχουν από την 1η-1-2017 την υποχρέωση εξόφλησης δαπανών αξίας από 10% έως και 18,75% του συνολικού ετήσιου ατομικού εισοδήματος του έτους 2017 με πλαστικό χρήμα ή με άλλα ηλεκτρονικά μέσα.

Ειδικότερα:

α) Κάθε φορολογούμενος με ετήσιο εισόδημα μέχρι 10.000 ευρώ από μισθούς ή συντάξεις και κάθε κατά κύριο επάγγελμα αγρότης με ετήσιο εισόδημα μέχρι 10.000 ευρώ πρέπει να καλύπτει το 10% του εισοδήματός του αυτού με δαπάνες αγοράς αγαθών και παροχής υπηρεσιών εξοφληθείσες μέσω χρεωστικών ή πιστωτικών καρτών ή άλλων μεθόδων ηλεκτρονικών συναλλαγών, για να δικαιούται την έκπτωση φόρου των 1.900-2.100 ευρώ.

β) Κάθε φορολογούμενος με ετήσιο εισόδημα από 10.001 έως 30.000 ευρώ προερχόμενο από μισθούς ή συντάξεις, καθώς επίσης και κάθε κατά κύριο επάγγελμα αγρότης με ετήσιο εισόδημα από 10.001 έως 30.000 ευρώ πρέπει να καλύπτει ποσοστό 10% του τμήματος του εισοδήματός του μέχρι τις 10.000 ευρώ και ποσοστό 15% του τμήματος του εισοδήματός του πάνω από τις 10.000 ευρώ με δαπάνες αγοράς αγαθών και παροχής υπηρεσιών εξοφληθείσες μέσω χρεωστικών ή πιστωτικών καρτών ή άλλου είδους ηλεκτρονικών συναλλαγών, για να δικαιούται την έκπτωση φόρου μέχρι ποσού 1.900-2.100 ευρώ.

γ) Κάθε φορολογούμενος με ετήσιο εισόδημα άνω των 30.000 ευρώ προερχόμενο από μισθούς ή συντάξεις, καθώς και κάθε κατά κύριο επάγγελμα αγρότης με ετήσιο εισόδημα άνω των 30.000 ευρώ πρέπει να καλύπτει ποσοστό 10% του τμήματος εισοδήματός του μέχρι τις 10.000 ευρώ, ποσοστό 15% του τμήματος του εισοδήματός του πάνω από τις 10.000 και έως τις 30.000 ευρώ και ποσοστό 20% του τμήματος του εισοδήματός του πάνω από τις 30.000 ευρώ με δαπάνες αγοράς αγαθών και παροχής υπηρεσιών εξοφληθείσες μέσω ηλεκτρονικών συναλλαγών, χρεωστικών ή πιστωτικών καρτών για να κατοχυρώσει έκπτωση φόρου που φθάνει μέχρι τα επίπεδα των 1.800-2.000 ευρώ.

2 Σε κάθε περίπτωση μη κάλυψης του απαιτούμενου ποσού με τέτοιου είδους πληρωμές, ο φορολογούμενος θα επιβαρύνεται με επιπλέον φόρο 22% επί του «ακάλυπτου» ποσού.

3 Με απόφαση του υπουργού Οικονομικών θα καθοριστούν οι περιπτώσεις φορολογουμένων που θα εξαιρεθούν από την υποχρέωση πληρωμής των δαπανών με πλαστικό χρήμα ή με άλλα ηλεκτρονικά μέσα (π.χ. υπερήλικες συνταξιούχοι, κάτοικοι απομακρυσμένων περιοχών κ.λπ.). Ομως, και αυτές οι κατηγορίες θα υποχρεούνται να καλύπτουν τα παραπάνω ποσοστά του ετήσιου εισοδήματός τους με δαπάνες πληρωθείσες με μετρητά, προσκομίζοντας και τις σχετικές αποδείξεις λιανικών συναλλαγών!

Οι παραπάνω διατάξεις του πολυνομοσχεδίου κρύβουν μια πολύ μεγάλη παγίδα για εκατοντάδες χιλιάδες φορολογουμένους. Η παγίδα κρύβεται πίσω από τη φράση «ετήσιο εισόδημα». Ως ετήσιο εισόδημα για τον υπολογισμό του απαιτούμενου ποσού δαπανών το οποίο θα πρέπει να καλυφθεί είτε με πληρωμές σε πλαστικό ή ηλεκτρονικό χρήμα είτε με πληρωμές σε μετρητά βάσει προσκομιζόμενων αποδείξεων θα λαμβάνεται υπόψη το μεγαλύτερο ποσό μεταξύ:

α) Του συνολικού δηλούμενου ετήσιου εισοδήματος από μισθωτές υπηρεσίες για τους μισθωτούς και τους συνταξιούχους ή από αγροτικές δραστηριότητες για τους κατά κύριο επάγγελμα αγρότες.

β) Του προσδιοριζόμενου βάσει τεκμηρίων ετήσιου εισοδήματος, το οποίο φορολογείται επίσης με βάση την κλίμακα φορολογίας των μισθωτών και των συνταξιούχων.

Και στην περίπτωση (α) και στην περίπτωση (β) ο υπολογισμός του φόρου θα γίνεται με αφαίρεση της ετήσιας έκπτωσης που μπορεί να φθάνει μέχρι τα 1.900 – 2.100 ευρώ υπό την προϋπόθεση της κάλυψης του απαιτούμενου ποσού με δαπάνες εξοφληθείσες είτε με ηλεκτρονικά μέσα πληρωμής είτε με μετρητά.

Επιπλέον, σύμφωνα με τις διατάξεις του Κώδικα Φορολογίας Εισοδήματος, με βάση την κλίμακα φορολογίας των μισθωτών και των συνταξιούχων υπολογίζεται ο φόρος και επί του τεκμαρτού εισοδήματος που προκύπτει και στις περιπτώσεις:

● Απορων πολιτών με μηδενικό πραγματικό εισόδημα.

● Φορολογουμένων με ετήσια πραγματικά εισοδήματα κάτω των 6.000 ευρώ από περιστασιακή απασχόληση (άνεργοι, φοιτητές, νοικοκυρές κ.ά.).

ΚΑΤΑΤΟΠΙΣΤΙΚΑ ΠΑΡΑΔΕΙΓΜΑΤΑ

1 Εάν ένας μισθωτός ή κατά κύριο επάγγελμα αγρότης δηλώσει ετήσιο ατομικό εισόδημα 10.000 ευρώ, αλλά το εισόδημα που θα προσδιοριστεί γι’ αυτόν με βάση τα τεκμήρια είναι 15.000 ευρώ, τότε το συνολικό ποσό των δαπανών που πρέπει να καλύψει με τη χρήση χρεωστικών ή πιστωτικών καρτών ή άλλων ηλεκτρονικών μέσων πληρωμής δεν θα υπολογιστεί με βάση το δηλούμενο εισόδημα των 10.000 ευρώ, αλλά με βάση το μεγαλύτερο ποσό του τεκμαρτού εισοδήματος των 15.000 ευρώ. Ετσι, στην περίπτωση αυτή το ποσό δαπανών που θα πρέπει να καλυφθεί με πλαστικό ή ηλεκτρονικό χρήμα δεν θα είναι 1.000 ευρώ (το 10% των 10.000 ευρώ), αλλά 1.750 ευρώ (το 10% των 10.000 ευρώ συν το 15% των επόμενων 5.000 ευρώ του ετήσιου τεκμαρτού εισοδήματος)! Ο συγκεκριμένος φορολογούμενος όμως θεωρώντας ότι θα ληφθεί υπόψη το πραγματικό του εισόδημα μπορεί να αρκεστεί στην πληρωμή με πλαστικό ή ηλεκτρονικό χρήμα μόνο των 1.000 ευρώ και να αφήσει «ακάλυπτο» το ποσό των 750 ευρώ που υπολείπεται μέχρι τα 1.750 ευρώ.

Στην περίπτωση αυτή το εκκαθαριστικό που θα του σταλεί για τη φορολογική δήλωση που θα υποβάλει το 2018 θα περιλαμβάνει μια δυσάρεστη έκπληξη: τη βεβαίωση επιπλέον ποσού φόρου εισοδήματος ίσου με το 22% του «ακάλυπτου» ποσού των 750 ευρώ, δηλαδή τον καταλογισμό επιπλέον φόρου 165 ευρώ (22% Χ 750 ευρώ) ως «πέναλτι» για τη μη κάλυψη του απαιτούμενου ποσού δαπάνης των 1.750 ευρώ με πλαστικό ή ηλεκτρονικό χρήμα! Μάλιστα, η απρόβλεπτη πρόσθετη επιβάρυνση δεν θα σταματήσει στο ύψος των 165 ευρώ αν ο φορολογούμενος είναι κατά κύριο επάγγελμα αγρότης. Κι αυτό διότι στην περίπτωση αυτή θα κληθεί να καταβάλει επί του πρόσθετου ποσού φόρου εισοδήματος των 165 ευρώ και προκαταβολή φόρου με συντελεστή 100%, δηλαδή άλλα 165 ευρώ επιπλέον, με συνέπεια η συνολική του πρόσθετη χρέωση να φθάσει τελικά στα 330 ευρώ!

2 Ενας άγαμος χαμηλόμισθος που λαμβάνει μηνιαίο μισθό 300 ευρώ έχει πραγματικό ετήσιο εισόδημα μόλις 4.200 ευρώ (300 ευρώ Χ 14 = 4.200 ευρώ). Ο συγκεκριμένος εργαζόμενος μπορεί να νομίσει ότι ξεμπερδεύει με την εφορία πραγματοποιώντας το επόμενο έτος δαπάνες ύψους μόλις 420 ευρώ με πλαστικό χρήμα ή με πληρωμές μέσω e-banking (το 10% του πραγματικού εισοδήματος των 4.200 ευρώ). Ομως, το ποσό της δαπάνης που πρέπει να καλύψει στην πραγματικότητα με πλαστικό χρήμα ή μέσω e-banking δεν θα είναι 420 ευρώ αλλά πολύ μεγαλύτερο, εφόσον διαμένει σε ιδιόκτητο ή δωρεάν παραχωρούμενο ή ενοικιαζόμενο διαμέρισμα 80 τετραγωνικών μέτρων και κατέχει κι ένα παλιό Ι.Χ. αυτοκίνητο 1.300 κυβικών εκατοστών 15ετίας.

Συγκεκριμένα, στην περίπτωση αυτή, η εφορία θα του καταλογίσει τεκμαρτό εισόδημα συνολικού ύψους 8.500 ευρώ. Το εισόδημα αυτό θα προκύψει βάσει του ελάχιστου τεκμηρίου διαβίωσης των 3.000 ευρώ που προβλέπεται για τον άγαμο, του τεκμηρίου διαβίωσης για τη χρήση κατοικίας, το οποίο ανέρχεται σε 3.200 ευρώ και του τεκμηρίου διαβίωσης του Ι.Χ., το οποίο ανέρχεται σε 2.300 ευρώ (3.000 ευρώ + 3.200 ευρώ + 2.300 ευρώ = 8.500 ευρώ).

Συνεπώς, το πραγματικό ποσό ετήσιας δαπάνης που θα απαιτηθεί να καλύψει ο συγκεκριμένος χαμηλόμισθος δεν θα είναι μόνο 420 ευρώ (το 10% του πραγματικού εισοδήματος των 4.200 ευρώ) αλλά 850 ευρώ (το 10% του τεκμαρτού εισοδήματος των 8.500 ευρώ, που είναι μεγαλύτερο). Αν ο φορολογούμενος αρκεστεί να καλύψει μόνο τα 420 ευρώ, τότε με το εκκαθαριστικό της φορολογικής δήλωσης για το εισόδημα του 2017 θα κληθεί να πληρώσει επιπλέον φόρο εισοδήματος 94,60 ευρώ, που αντιστοιχεί στο 22% του ακάλυπτου ποσού των 430 ευρώ (στο 22% επί της διαφοράς μεταξύ 850 και 420 ευρώ).

3 Ενας άπορος, άγαμος, με μηδενικό εισόδημα, ο οποίος διαμένει σε δωρεάν παραχωρηθέν διαμέρισμα 50 τ.μ. (όχι ως «φιλοξενούμενος») μπορεί να θεωρήσει ότι το 2017 δεν χρειάζεται να πραγματοποιήσει καμία δαπάνη με πλαστικό ή ηλεκτρονικό χρήμα, αφού δεν έχει εισόδημα. Ομως, στην πραγματικότητα μπορεί να χρειαστεί να πραγματοποιήσει δαπάνες με πλαστικό ή ηλεκτρονικό χρήμα συνολικού ύψους 500 ευρώ, καθώς η εφορία θα του προσδιορίσει για το 2017 ετήσιο τεκμαρτό εισόδημα 5.000 ευρώ! Το εισόδημα αυτό θα προκύψει με βάση το ελάχιστο τεκμήριο των 3.000 ευρώ που προβλέπεται για τον άγαμο, καθώς επίσης και με βάση το τεκμήριο του σπιτιού το οποίο ανέρχεται σε 2.000 ευρώ. Συνεπώς, αν δεν λάβει υπόψη του το τεκμαρτό εισόδημα των 5.000 ευρώ ο συγκεκριμένος φορολογούμενος θα κληθεί να πληρώσει φόρο εισοδήματος 110 ευρώ, ο οποίος θα αντιστοιχεί στο 22% του ακάλυπτου ποσού των 500 ευρώ. Εάν ο συγκεκριμένος φορολογούμενος συμπεριληφθεί, τελικά, στις εξαιρέσεις από την υποχρέωση κάλυψης ποσοστού 10%-18,75% του ετήσιου (τεκμαρτού) εισοδήματος με δαπάνες πληρωθείσες με κάρτες ή άλλα ηλεκτρονικά μέσα πληρωμής, θα χρειαστεί να μαζέψει και να προσκομίσει αποδείξεις αξίας 500 ευρώ (πληρωθείσες με μετρητά) για να γλιτώσει από το χαράτσι του 22%!

Ποιες αποδείξεις θα αναγνωρίζει, ποιες θα απορρίπτει

Στις δαπάνες που θα αναγνωρίζονται για την κατοχύρωση της ετήσιας έκπτωσης φόρου των 1.900 έως 2.100 ευρώ θα περιλαμβάνονται, σύμφωνα με πληροφορίες, όλα τα έξοδα για αγορές καταναλωτικών και διαρκών αγαθών και για παροχή υπηρεσιών, καθώς και ορισμένα ακόμη έξοδα παροχής υπηρεσιών, για τα οποία εκδίδονται ειδικά φορολογικά στοιχεία (π.χ. δαπάνες παροχής ταχυδρομικών υπηρεσιών για τις οποίες εκδίδονται ειδικού τύπου αποδείξεις από τα ΕΛΤΑ και τις λοιπές εταιρίες Courier, δαπάνες παροχής υπηρεσιών πώλησης ή αγοράς μετοχών οι οποίες αναγράφονται στα πινακίδια τα οποία εκδίδονται από τις χρηματιστηριακές εταιρίες κ.λπ).

Επίσης, θα περιλαμβάνεται και η δαπάνη για παροχή υπηρεσιών από συμβολαιογράφο για σύνταξη συμβολαίου απόκτησης ακινήτου, εφόσον βέβαια η δαπάνη αυτή δεν θεωρείται τεκμήριο απόκτησης περιουσιακού στοιχείου. Οταν στις περιπτώσεις αυτές η αμοιβή του συμβολαιογράφου αναγράφεται στο συμβόλαιο, τότε για την απόδειξη της πραγματοποίησης αυτής της δαπάνης επισυνάπτονται από το φορολογούμενο φωτοτυπίες των σελίδων του συμβολαίου από τις οποίες προκύπτει η δαπάνη. Από την άλλη πλευρά, δεν θα λαμβάνονται υπόψη:

● Οι δαπάνες για απόκτηση περιουσιακών στοιχείων (για αγορά ή χρηματοδοτική μίσθωση ακινήτου, πλοίων αναψυχής, αυτοκινήτων, δίτροχων κ.λπ. οχημάτων, για ανέγερση ακινήτου, για τοκοχρεωλυτική απόσβεση δανείων ή πιστώσεων κ.λπ.).

● Δαπάνες για αμοιβές δικηγόρων που αφορούν σε δίκες μισθωτικών διαφορών μεταξύ ιδιοκτητών και διαχειριστών ιδιοκτησίας κατ’ ορόφους οι οποίες εκπίπτουν από το ακαθάριστο εισόδημα των ακινήτων.

● Οι εισφορές για την ΕΡΤ και τη συνδρομητική τηλεόραση.

● Το κόστος αγοράς κρατικών λαχείων, τα ποσά που καταβάλλονται για τη συμμετοχή σε τυχερά παιχνίδια (π.χ. ΚΙΝΟ, ΣΤΟΙΧΗΜΑ κ.λπ.) και η δαπάνη εισόδου σε καζίνο.

ΓΙΩΡΓΟΣ ΠΑΛΑΙΤΣΑΚΗΣ

Από την έντυπη έκδοση του Ελεύθερου Τύπου της Κυριακής