Ειδικότερα, η επιστολή της συντονιστικής επιτροπής Ελευθέρων Επαγγελματιών – Επιστημόνων – Επαγγελματοβιοτεχνών-Εμπόρων, έχει ως εξής:

«Αξιότιμε Κύριε Πρωθυπουργέ,

Τα φορολογικά μέτρα που προβλέπονται στο σχέδιο νόμου «Μέτρα για τον περιορισμό της φοροδιαφυγής», που έχει τεθεί σε δημόσια ηλεκτρονική διαβούλευση, με την εισαγωγή τεκμαρτού φορολογητέου εισοδήματος πλήττουν υπέρμετρα την μεσαία τάξη, χιλιάδες ελεύθερους επαγγελματίες, επιστήμονες και μικρομεσαίες επιχειρήσεις, που ασκούν ατομικά την δραστηριότητά τους.

Αξίζει να σημειωθεί μάλιστα, ότι ο προσδιορισμός του τεκμαρτού φορολογητέου εισοδήματος γίνεται με εντελώς αυθαίρετα κριτήρια, αφού ταυτίζονται οι ελεύθεροι επαγγελματίες με τους μισθωτούς, ενώ είναι γνωστό ότι πρόκειται για διαφορετικές κατηγορίες, όπως έχει κρίνει, άλλωστε, και το Συμβούλιο της Επικρατείας (Αριθ. Αποφ. 1880, 1888/2019) και περαιτέρω, προσαυξάνεται το προσδιορισθέν τεκμαρτό φορολογητέο εισόδημα με βάση και το εισόδημα τρίτων (μέσος όρος ΚΑΔ), κατά παράβαση του άρθρου 4 παρ. 5 του Συντάγματος, που προβλέπει τη συνεισφορά εκάστου στα δημόσια βάρη ανάλογα με τις δυνάμεις του.

Δεν χωρά αμφιβολία ότι τα οριζόντια μέτρα και η φορολόγηση για εισοδήματα που δεν έχουν αποκτηθεί δημιουργούν αδικίες. Όπως άδικος είναι και ο συλλήβδην χαρακτηρισμός των ελευθέρων επαγγελματιών ως φοροφυγάδων.

Είναι προφανές ότι, η καταπολέμηση της φοροδιαφυγής προϋποθέτει έναν ουσιαστικό διάλογο μεταξύ όλων των φορέων, με στόχο ένα δίκαιο φορολογικό σύστημα, που θα λαμβάνει υπόψιν τις πραγματικές συνθήκες ανάπτυξης της ελληνικής οικονομίας και τις ιδιαιτερότητες κάθε επαγγέλματος και θα έχει ως βάση τη συνεισφορά εκάστου στα δημόσια βάρη ανάλογα με τις πραγματικές του δυνάμεις.

Επί των θεμάτων αυτών έχουμε καταθέσει ήδη αρμοδίως τις προτάσεις μας, τις οποίες θέλουμε να σας καταστήσουμε γνωστές.

Μετά το πέρας της δημόσιας διαβούλευσης και πριν την ψήφιση του σχεδίου νόμου, ζητούμε συνάντηση μαζί σας για να σας ενημερώσουμε αναλυτικά για τα προβλήματα που δημιουργούνται από την εφαρμογή των προωθούμενων μέτρων και να ζητήσουμε θεσμικά την παρέμβασή σας για ένα δίκαιο φορολογικό σύστημα».

Ελεύθεροι επαγγελματίες: Οι 3 αλλαγές στη φορολόγηση τους [πίνακες]

Εκπτωση 25% ή 162,50 ευρώ στο ετήσιο τέλος επιτηδεύματος αποφάσισε να δώσει η κυβέρνηση στους αυτοαπασχολούμενους που θα φορολογηθούν με το νέο σύστημα των αντικειμενικών κριτηρίων φορολόγησης, τροποποιώντας το κείμενο του φορολογικού νομοσχεδίου που αναφέρεται στη συγκεκριμένη φορολογική επιβάρυνση.

Στόχος να κατευνάσει κάπως τις έντονες αντιδράσεις τους, καθώς δεν ήταν διατεθειμένη να πειράξει το σκληρό πυρήνα των διατάξεων για τα νέα αντικειμενικά κριτήρια φορολόγησης, παρά μόνο να επιφέρει τρεις επιμέρους διορθώσεις και τροποποιήσεις που θα εξαλείφουν μόνο ακραίες στρεβλώσεις και αδικίες.

Τυράκι…

Το «γλυκαντικό», λοιπόν, για να γίνουν κάπως πιο… εύπεπτες οι νέες ρυθμίσεις που αναμένεται να αυξήσουν σημαντικά τις φορολογικές επιβαρύνσεις στα εισοδήματα τουλάχιστον 473.000 αυτοαπασχολουμένων ήταν η οριζόντια μείωση του τέλους επιτηδεύματος κατά 50% για όλους ανεξαιρέτως είτε εντάσσονται είτε όχι στο νέο σύστημα φορολόγησης, εξέλιξη την οποία αποκάλυψε ήδη από χθες ο «Ε.Τ.».

Ουσιαστικά, η οριζόντια μείωση του τέλους επιτηδεύματος κατά 50% για όλους τους αυτοαπασχολούμενους θα περιορίσει κατά 162,50 ευρώ την αύξηση των φορολογικών επιβαρύνσεων που θα προκύψουν το 2024 για όσους εξ αυτών φορολογηθούν με το νέο σύστημα των αντικειμενικών κριτηρίων, ενώ για τους υπόλοιπους θα παραμείνει μία αμιγής ελάφρυνση της τάξεως των 325 ευρώ ετησίως. Για το φορολογικό έτος 2023 (φορολογικές δηλώσεις του 2024) αλλά και για το φορολογικό έτος 2024 (φορολογικές δηλώσεις 2025) το τέλος επιτηδεύματος μειώνεται κατά 50%, από 650 σε 325 ευρώ, για όλους ανεξαιρέτως τους αυτοαπασχολούμενους. Παράλληλα, για κάθε υποκατάστημα των φυσικών προσώπων, το τέλος επιτηδεύματος μειώνεται στα 300 ευρώ από 600 ευρώ που ισχύει σήμερα.

Αρση αδικιών

Ο υπουργός Εθνικής Οικονομίας και Οικονομικών, Κωστής Χατζηδάκης, αναφερόμενος στην κατάθεση του φορολογικού νομοσχεδίου στη Βουλή, δήλωσε μεταξύ άλλων ότι«στόχος μας από την μια είναι οι μισθωτοί, οι συνταξιούχοι και οι συνεπείς ελεύθεροι επαγγελματίες να μην αισθάνονται θύματα της φορολογικής πολιτικής και από την άλλη όσοι ελεύθεροι επαγγελματίες δεν δήλωναν τα πραγματικά τους εισοδήματα να συμβάλουν και αυτοί στο βαθμό που τους αναλογεί στα συνολικά φορολογικά έσοδα».

Τροποποιήσεις

Κατά τα λοιπά, η πολιτική ηγεσία του υπουργείου Εθνικής Οικονομίας και Οικονομικών επέφερε στις διατάξεις του νομοσχεδίου για τα αντικειμενικά κριτήρια τρεις προσθήκες-αλλαγές που προβλέπουν:

1 Διαδικασία φορολογικού ελέγχου για όσους αυτοαπασχολούμενους αμφισβητούν το ελάχιστο ποσό ετησίου καθαρού κέρδους που τους προσδιορίζουν τα αντικειμενικά κριτήρια και δηλώνουν στην Ανεξάρτητη Αρχή Δημοσίων Εσόδων ότι επιθυμούν να φορολογηθούν με βάση τα δηλούμενα χαμηλότερα ποσά καθαρού εισοδήματος που θεωρούν ότι είναι τα πραγματικά φορολογητέα.

2 Σημαντική μείωση των προσαυξήσεων του ελάχιστου τεκμαρτού ποσού ετησίου καθαρού κέρδους βάσει τζίρου: Σύμφωνα με το αρχικό κείμενο του νομοσχεδίου, στη βάση υπολογισμού του τεκμαρτού ποσού ετησίου καθαρού κέρδους των 10.920 ευρώ όπως διαμορφώνεται μετά από τυχόν έκπτωση 67% ή 33% λόγω λειτουργίας για 4 ή 5 έτη ή μετά από τυχόν προσαύξηση κατά 10% – 30% βάσει ετών λειτουργίας πέραν των έξι και κατόπιν προσθήκης ποσοστού 10% επί του κόστους μισθοδοσίας προσωπικού προστίθετο περαιτέρω ποσό προσαύξησης υπολογιζόμενο με ποσοστό κλιμακούμενο από 35% έως 100% ανάλογα με το κατά πόσο ο ετήσιος τζίρος του αυτοαπασχολούμενου είναι σημαντικά μεγαλύτερος από τον μέσο όρο του ετήσιου τζίρου του αντίστοιχου ΚΑΔ. Η αλλαγή που επήλθε προβλέπει ότι αυτή η τελευταία προσαύξηση με κριτήριο τον τζίρο περιορίζεται τελικά στο 5% επί του ποσού, κατά το οποίο ο κύκλος εργασιών του υπόχρεου υπερβαίνει τον μέσο ετήσιο κύκλο εργασιών του ΚΑΔ στον οποίο αυτός πραγματοποιεί τα υψηλότερα έσοδα.

3 Μείωση του ελάχιστου τεκμαρτού ετήσιου καθαρού κέρδους κατά 50% και για άλλες κατηγορίες αυτοαπασχολουμένων, όπως:

α) όσοι παρουσιάζουν αναπηρία ίση ή μεγαλύτερη του 67% (όσοι έχουν ποσοστό αναπηρίας 80% και άνω απαλλάσσονται πλήρως),

β) οι γονείς μονογονεϊκής οικογένειας με ανήλικα τέκνα

γ) οι γονείς με εξαρτώμενα τέκνα με ποσοστό νοητικής ή σωματικής αναπηρίας τουλάχιστον 67%,

δ) οι γονείς πολύτεκνων οικογενειών.

Πώς θα λειτουργεί το νέο σύστημα

Το σύστημα των αντικειμενικών κριτηρίων φορολόγησης θα υποχρεώσει 473.000 αυτοαπασχολούμενους, που αντιστοιχούν στο 60% του συνόλου και δηλώνουν κάτω από 10.000-12.000 ευρώ να εμφανίσουν στην εφορία εισοδήματα αυξημένα έως και 300% σε σύγκριση με τα πολύ χαμηλά τα οποία δηλώνουν κάθε χρόνο και να πληρώσουν φόρους αυξημένους έως και πάνω από 100%. Στον αντίποδα, περίπου 262.000 αυτοαπασχολούμενοι που δηλώνουν πάνω από 10.000-12.000 ευρώ δεν θα επιβαρυνθούν με επιπλέον φόρους ή θα δουν τις επιβαρύνσεις τους να μειώνονται έως και κατά 325 ευρώ το επόμενο έτος.

Το νέο σύστημα αντικειμενικών κριτηρίων φορολόγησης των 735.320 αυτοαπασχολουμένων θα ισχύσει από τα φετινά εισοδήματα, δηλαδή από τις φορολογικές δηλώσεις που θα υποβληθούν το 2024. Βασίζεται στη λογική ότι το ελάχιστο ετήσιο καθαρό κέρδος κάθε φυσικού προσώπου που ασκεί ατομικά, για 6 έτη, εμπορική επιχείρηση, επιχείρηση παροχής υπηρεσιών ή ελευθέριο επάγγελμα, δεν μπορεί να είναι χαμηλότερο από τις ετήσιες μικτές αποδοχές (συμπεριλαμβανομένων φόρων και ασφαλιστικών εισφορών) ενός υπαλλήλου του ιδιωτικού τομέα που αμείβεται με τον κατώτατο μηνιαίο μισθό των 780 ευρώ. Δηλαδή το ελάχιστο αποδεκτό όριο ετήσιου φορολογητέου εισοδήματος για κάθε αυτοαπασχολούμενο που έχει συμπληρώσει 6 έτη άσκησης του επαγγέλματός του δεν μπορεί να είναι κατώτερο από 10.920 ευρώ.

Από κει και πέρα:

* Για όσους ασκούν το επάγγελμα για λιγότερα από 4 έτη, το νέο σύστημα δεν θα εφαρμόζεται.

* Στο 4ο έτος λειτουργίας θα ισχύει ελάχιστο όριο φορολογητέου εισοδήματος μειωμένο κατά 67% σε σύγκριση με το ποσό των 10.920 ευρώ, δηλαδή 3.620 ευρώ.

* Στο 5ο έτος λειτουργίας θα ισχύει ελάχιστο όριο φορολογητέου εισοδήματος μειωμένο κατά 33% σε σύγκριση με το ποσό των 10.920 ευρώ, δηλαδή 7.280 ευρώ.

* Για όσους ασκούν το επάγγελμα για περισσότερα από 6 και μέχρι 9 έτη, το ελάχιστο ποσό ετησίου φορολογητέου εισοδήματος των 10.920 ευρώ θα υπολογίζεται προσαυξημένο κατά 10%, δηλαδή θα ανέρχεται σε 12.012 ευρώ.

* Για όσους ασκούν το επάγγελμα για περισσότερα από 9 και μέχρι 12 έτη, το ποσό των 10.920 ευρώ θα προσαυξάνεται κατά 20% και θα διαμορφώνεται στα 13.104 ευρώ.

* Για όσους ασκούν το επάγγελμα για περισσότερα από 12 έτη το ποσό των 10.920 ευρώ θα προσαυξάνεται κατά 30% και θα διαμορφώνεται στα 14.196 ευρώ.

Ποιοι δικαιούνται μειώσεις και απαλλαγές

Κατά τον υπολογισμό του ελαχίστου ετησίου κέρδους, θα λαμβάνονται υπόψη τυχόν εισοδήματα από μισθωτή εργασία, συντάξεις ή και αγροτικές δραστηριότητες του αυτοαπασχολούμενου. Δηλαδή, σε κάθε μία από τις περιπτώσεις αυτές, εφόσον το εισόδημα από μισθούς ή συντάξεις ή αγροτικές δραστηριότητες υπολείπεται του αντικειμενικώς προσδιορισθέντος ελαχίστου ετησίου κέρδους θα μειώνει το ποσό του κέρδους αυτού.

Οταν ο αυτοαπασχολούμενος έχει αναπηρία ίση ή μεγαλύτερη του 80%, το ελάχιστο τεκμαρτό ετήσιο κέρδος δεν θα λαμβάνεται υπόψη.

Ο χρόνος κατά τον οποίο ο αυτοαπασχολούμενος είχε παύση εργασιών δεν θα λαμβάνεται υπόψη κατά τον υπολογισμό του ελαχίστου ετησίου κέρδους.

Το ελάχιστο τεκμαρτό ετήσιο κέρδος θα μειώνεται κατά 50% για τους επαγγελματίες, οι οποίοι:

α) παρουσιάζουν αναπηρία 67% έως 79%,

β) ασκούν δραστηριότητα και έχουν την κύρια κατοικία σε οικισμούς με πληθυσμό έως 500 κατοίκους και σε νησιά με πληθυσμό κάτω από 3.100 κατοίκους,

γ) είναι γονείς μονογονεϊκής οικογένειας με ανήλικα τέκνα,

δ) έχουν εξαρτώμενα τέκνα με ποσοστό νοητικής ή σωματικής αναπηρίας τουλάχιστον 67%,

ε) είναι γονείς πολύτεκνων οικογενειών

Ειδική μέριμνα θα υπάρξει για εκείνες τις επιχειρηματικές δραστηριότητες όπου εκ του νόμου μπαίνουν χρονικοί περιορισμοί λειτουργίας εντός του φορολογικού έτους.

Ειδική μέριμνα θα υπάρξει για εκείνες τις επιχειρηματικές δραστηριότητες όπου εκ του νόμου μπαίνουν χρονικοί περιορισμοί λειτουργίας εντός του φορολογικού έτους. Π.χ. για τα σχολικά κυλικεία το τεκμαρτό κέρδος θα περιορίζεται στα 8/12 του ετήσιου ποσού.

Αμφισβήτηση τεκμαρτού κέρδους

Το ελάχιστο ετήσιο κέρδος θα μπορεί να αμφισβητηθεί από τον φορολογούμενο, ώστε να μη ληφθεί υπόψη για τη φορολόγησή του, όταν αυτό είναι μεγαλύτερο από τα δηλωθέντα πραγματικά κέρδη του, εφόσον το γεγονός αυτό αποδειχθεί από τον ίδιο με βάση πραγματικά περιστατικά ή στοιχεία.

Τέτοια περιστατικά συντρέχουν ιδίως στο πρόσωπο των υπόχρεων, οι οποίοι:

α) υπηρετούν τη στρατιωτική θητεία τους,

β) είναι φυλακισμένοι,

γ) νοσηλεύονται σε νοσοκομείο ή κλινική,

δ) βρίσκονται σε αδυναμία άσκησης δραστηριότητας λόγω εγκυμοσύνης ή λοχείας

ε) έχουν αποδεδειγμένα πληγεί από εκτεταμένες φυσικές καταστροφές,

στ) τελούν υπό ανάκληση της άδειας λειτουργίας ή της άδειας άσκησης επαγγέλματός τους,

ζ) τελούν υπό απαγόρευση λειτουργίας του καταστήματος ή άλλου χώρου άσκησης της επαγγελματικής ή επιχειρηματικής τους δραστηριότητας σε εφαρμογή απόφασης δημόσιας αρχής για λόγους προστασίας της δημόσιας υγείας ή για άλλο λόγο δημοσίου συμφέροντος,

η) προσκομίζουν στοιχεία από τα οποία αποδεικνύεται ότι λόγοι ανωτέρας βίας εμπόδισαν την άσκηση επιχειρηματικής δραστηριότητας για συγκεκριμένο χρονικό διάστημα.

Για την απόδειξη των παραπάνω περιστατικών, ο φορολογούμενος πρέπει να προσκομίσει τα αναγκαία δικαιολογητικά στις αρμόδιες υπηρεσίες της ΑΑΔΕ για έλεγχο.

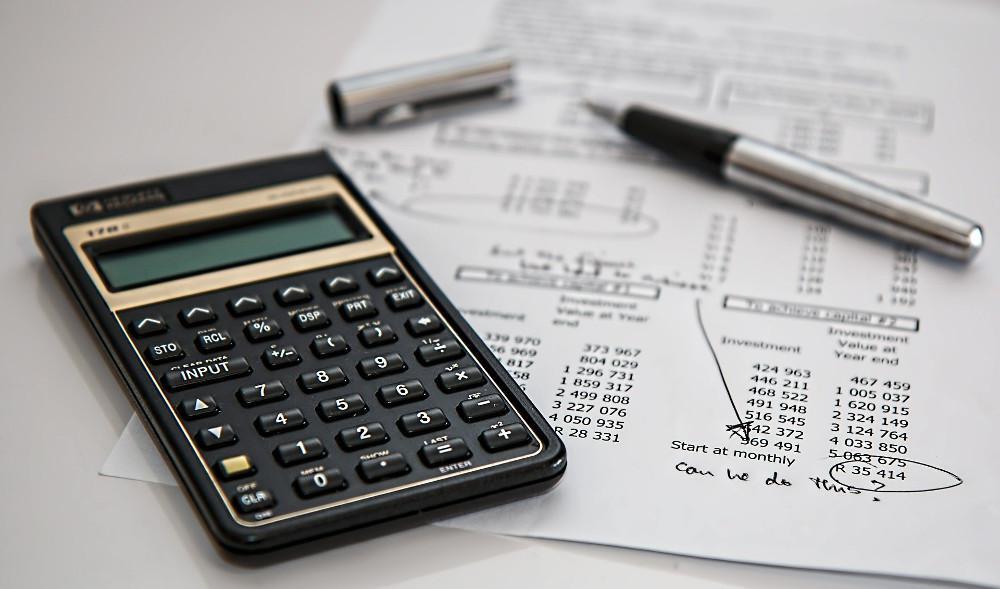

| Οι μεταβολές στους φόρους για την χρήση του 2023* | ||||||||

| ΕΤΗΣΙΟ ΔΗΛΟΥΜΕΝΟ ΕΙΣΟΔΗΜΑ | ΦΟΡΟΛΟΓΙΚΟ ΕΤΟΣ (ΧΡΗΣΗ) 2022 | ΦΟΡΟΛΟΓΙΚΟ ΕΤΟΣ (ΧΡΗΣΗ) 2023 | ΜΕΤΑΒΟΛΗ ΕΠΙΒΑΡΥΝΣΕΩΝ | |||||

| ΦΟΡΟΣ ΕΙΣΟΔΗΜΑΤΟΣ | ΤΕΛΟΣ ΕΠΙΤΗΔΕΥΜΑΤΟΣ | ΣΥΝΟΛΟ ΦΟΡΟΛΟΓΙΚΩΝ ΕΠΙΒΑΡΥΝΣΕΩΝ | ΦΟΡΟΣ ΕΙΣΟΔΗΜΑΤΟΣ | ΤΕΛΟΣ ΕΠΙΤΗΔΕΥΜΑΤΟΣ | ΣΥΝΟΛΟ ΦΟΡΟΛΟΓΙΚΩΝ ΕΠΙΒΑΡΥΝΣΕΩΝ | ΣΕ ΠΟΣΟ | ΣΕ ΠΟΣΟΣΤΟ | |

| 3000 | 270 | 650 | 920 | 1102,40 | 325 | 1427,40 | 507,40 | 55,15 |

| 4000 | 360 | 650 | 1010 | 1102,40 | 325 | 1427,40 | 417,40 | 41,33 |

| 5000 | 450 | 650 | 1100 | 1102,40 | 325 | 1427,40 | 327,40 | 29,76 |

| 6000 | 540 | 650 | 1190 | 1102,40 | 325 | 1427,40 | 237,40 | 19,95 |

| 7000 | 630 | 650 | 1280 | 1102,40 | 325 | 1427,40 | 147,40 | 11,52 |

| 8000 | 720 | 650 | 1370 | 1102,40 | 325 | 1427,40 | 57,40 | 4,19 |

| 9000 | 810 | 650 | 1460 | 1102,40 | 325 | 1427,40 | -32,60 | -2,23 |

| 10000 | 900 | 650 | 1550 | 1102,40 | 325 | 1427,40 | -122,60 | -7,91 |

| 11000 | 1120 | 650 | 1770 | 1120 | 325 | 1445 | -325 | -18,36 |

| 12000 | 1340 | 650 | 1990 | 1340 | 325 | 1665 | -325 | -16,33 |

| 13000 | 1560 | 650 | 2210 | 1560 | 325 | 1885 | -325 | -14,71 |

| 14000 | 1780 | 650 | 2430 | 1780 | 325 | 2105 | -325 | -13,37 |

| 15000 | 2000 | 650 | 2650 | 2000 | 325 | 2325 | -325 | -12,26 |

| 16000 | 2220 | 650 | 2870 | 2220 | 325 | 2545 | -325 | -11,32 |

| 17000 | 2440 | 650 | 3090 | 2440 | 325 | 2765 | -325 | -10,52 |

| 18000 | 2660 | 650 | 3310 | 2660 | 325 | 2985 | -325 | -9,82 |

| 19000 | 2880 | 650 | 3530 | 2880 | 325 | 3205 | -325 | -9,21 |

| 20000 | 3100 | 650 | 3750 | 3100 | 325 | 3425 | -325 | -8,67 |

| * Με το νέο σύστημα αντικειμενικών κριτηρίων για ατομικές επιχειρήσεις και ελεύθερους επαγγελματίες χωρίς υπαλλήλους με 6 έτη λειτουργίας | ||||||||

| Κλιμάκωση ελάχιστου τεκμαρτού εισοδήματος και αναλογούντος φόρου * | ||||

| Ετη λειτουργίας-άσκησης επαγγέλματος | Ελάχιστο καθαρό τεκμαρτό εισόδημα | Αναλογών φόρος εισοδήματος | Τέλος επιτηδεύματος για τη χρήση του 2023 | Τέλος επιτηδεύματος για τη χρήση του 2024 |

| 0 έως 3 | 0 ευρώ | 0 ευρώ | 325 ευρώ | 325 ευρώ |

| 4ο έτος | 3.640 ευρώ | 327,60 ευρώ | 325 ευρώ | 325 ευρώ |

| 5ο έτος | 7.280 ευρώ | 655,20 ευρώ | 325 ευρώ | 325 ευρώ |

| 6ο έτος | 10.920 ευρώ | 1.102,40 ευρώ | 325 ευρώ | 325 ευρώ |

| 7ο έως 9ο έτος | 12.012 ευρώ | 1.342,64 ευρώ | 325 ευρώ | 325 ευρώ |

| 10ο έως 12ο έτος | 13.104 ευρώ | 1.582,88 ευρώ | 325 ευρώ | 325 ευρώ |

| 13o έτος και επόμενα | 14.196 ευρώ | 1.823,12 ευρώ | 325 ευρώ | 325 ευρώ |

* Aνάλογα με τα έτη λειτουργίας για ατομικές επιχειρήσεις κι ελεύθερους επαγγελματίες χωρίς υπαλλήλους

![Εθνική Πόλο Γυναικών: Συγκίνηση και δέος για τα χρυσά κορίτσια της Κίνας - Η στιγμή της απονομής και η ανάκρουση του εθνικού ύμνου [βίντεο]](https://eleftherostypos.gr/wp-content/uploads/2025/04/polo-1-150x150.jpg)