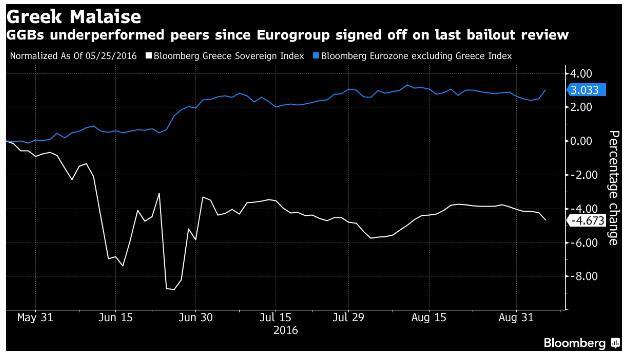

Τα ελληνικά κρατικά ομόλογα έχουν αποφέρει τις χειρότερες αποδόσεις μεταξύ όλων των Ευρωπαϊκών κρατικών ομολόγων που παρακολουθούν οι παγκόσμιοι δείκτες του Bloomberg κατά το τελευταίο τρίμηνο, παρά το γεγονός ότι ο πρωθυπουργός Αλέξης Τσίπρας κατάφερε να εξασφαλίσει μία συμφωνία με τους δανειστές για την εκταμίευση της δόσης των έκτακτων δανείων τον περασμένο Ιούνιο.

Την ίδια ώρα το Χρηματιστήριο Αθηνών έχει την τρίτη χειρότερη απόδοση στον κόσμο, πίσω από τη Νιγηρία και τη Βενεζουέλα με βάση τους δείκτες που παρακολουθεί το Bloomberg.

Τα ελληνικά ομόλογα, που έχουν εξαιρεθεί απ’ το πρόγραμμα ποσοτικής χαλάρωσης (QE) του Προέδρου της ΕΚΤ Μάριο Ντράγκι, έχουν κολλήσει στον πάτο του κύματος που ενίσχυσε τις αγορές χρέους σε ολόκληρη την Ευρωζώνη.

Με περίπου 8,2%, το κόστος δανεισμού της Ελλάδας για 10 χρόνια είναι το υπερδιπλάσιο με αυτό της Πορτογαλίας που κυμαίνεται στο 3% την ώρα μάλιστα που Γερμανία και Ολλανδία απολαμβάνουν αρνητικά επιτόκια. Ακόμα και η Κύπρος, το άλλο κράτος μέλος της Ευρωζώνης με πιστοληπτική αξιολόγηση «σκουπίδια» στα ομόλογα της που δεν ανταποκρίνονται στις προϋποθέσεις για τις αγορές περιουσιακών στοιχείων από την ΕΚΤ, δανείσεται με λιγότερο από το μισό κόστος σε σχέση με την Ελλάδα.

«Από τον Ιούνιο τα ελληνικά ομόλογα δεν τα θέλει κανείς», λέει ο Patrick Esteruelas, επικεφαλής ανάλυσης της Emso Asset Management με υπό διαχείριση κεφάλαια ύψους 3,2 δισ δολ. «Όσο οι άνθρωποι νοιώθουν ότι η κυβέρνηση θα κινηθεί στην καλύτερη περίπτωση με εξαιρετικά αργούς ρυθμούς, ή στη χειρότερη θα υπαναχωρήσει, θα συνεχίσουν να έχουν αμφιβολίες για τα θεμέλια του ελληνικού προγράμματος».

Οι υπ. Οικονομικών της Ευρωζώνης κατά τη συνάντηση τους στην Μπρατισλάβα την Παρασκευή πιθανόν να απευθύνουν τις συνήθεις προειδοποιήσεις και συστάσεις προς την Ελλάδα να επιταχύνει το ρυθμό των οικονομικών μεταρρυθμίσεων που απαιτούνται για μία υποδόση που εξακολουθεί να είναι σε εκκρεμότητα απ’ την πρώτη αξιολόγηση του τελεταίου προγράμματος προσαρμογής.

Μία ημέρα νωρίτερα, σήμερα, το ΔΣ της ΕΚΤ σχεδόν σίγουρα θα αποφασίσει να διατηρήσει τα ελληνικά ομόλογα εκτός του προγράμματος QE, επικαλούμενο τα μέτρα ελάφρυνσης του χρέους που έχουν σχεδιαστεί για αργότερα φέτος.

«Η αξιολόγηση ολοκληρώθηκε, όμως η Αθήνα ήδη είναι πίσω με τα 15 προαπαιτούμενα για την επόμενη υποδόση», λέει ο Wolfango Piccoli, αναλυτής της Teneo Intel στο Λονδίνο. «Στο μεταξύ οι προοπτικές για μία συμμετοχή της Ελλάδας στο QE και για την ελάφρυνση του χρέους – δύο θετικούς καταλύτες – δείχνουν να μπαίνουν στο περιθώριο όσο περνάει ο καιρός», προσθέτει.

Γνωστή εικόνα

Κολλημένες αξιολογήσεις, καθυστερήσεις σε αποφάσεις για ελάφρυνση του χρέους και πικρία μεταξύ κυβερνήσεων που αλλάζουν και τεχνοκρατών που εκπροσωπούν τους δανειστές αποτελούν συνήθεις καταστάσεις σε επτάχρονη κρίση που έχει εξαφανίσει περίπου το ένα τέταρτο της ελληνικής οικονομίας.

Τελικά, αυτοί που εμπιστεύτηκαν τα χρήματα τους σε λανθασμένες ενδείξεις είδαν τις επενδύσεις τους να εξαϋλώνονται, με τελευταίο παράδειγμα την τρίτη ανακεφαλαιοποίηση των ελληνικών τραπεζών. Το πικρό παρελθόν, συμπεριλαμβανομένης και της απόφασης του Τσίπρα για διενέργεια δημοψηφίσματος το 2015 που σχεδόν ώθησε τη χώρα εκτός του ευρώ, είναι ένας από τους λόγους που οι επενδυτές απέχουν πλέον.

Ο όγκος και ο τζίρος των συναλλαγών για τα ελληνικά ομόλογα είναι μία σκιά από τα προ κρίσης επίπεδα, με την αγορά πρακτικά να έχει στεγνώσει, όπως δείχνουν τα στοιχεία της ΤτΕ.

«Η κατάσταση δείχνει ότι θα εξελιχθεί προβληματική στην Αθήνα ξανά», λέει ο Gabriel Sterne, επικεφαλής μακροοικονομικής ανάλυσης της Oxford Economics Ltd. στο Λονδίνο. «Τα funds περιμένουν να δουν εάν και πάλι θα υπάρξει εκτροχιασμός και στο μεταξύ θα ποντάρουν στο υψηλό κουπόνι. Μία απόδοση 8% είναι καλή γι αυτή τη στραγηγική», προσθέτει.

Η αβεβαιότητα για την ικανότητα της κυβέρνησης να φέρει αποτελέσματα στις δεσμεύσεις της για δομικές μεταρρυθμίσεις, και το επίμονο υψηλό κόστος δανεισμού για το Δημόσιο αλλά και τις ελληνικές επιχειρήσεις επιβαρύνουν μία οικονομία που ήδη ασφυκτιά απ’ το σκληρότερο πρόγραμμα λιτότητας στην ιστορία.

Νέα κυβέρνηση;

«Η επίτευξη μίας διατηρήσιμης οικονομικής ανάκαμψης παραμένει ένα άλυτο ζήτημα – ούτε η κυβέρνηση ούτε οι πιστωτές δείχνουν να ενδιαφέρονται να κοιτάξουν πέρα απ’ τους όρους που έχουν τεθεί για το πρόγραμμα διάσωσης», λέει ο Piccoli.

Όσο οι αποδόσεις παραμένουν τόσο υψηλές, ο στόχος της Ελλάδας να δοκιμάσει να βγει στις αγορές του χρόνου, πριν τη λήξη του προγράμματος διάσωσης το 2018, δεν μπορεί να επιτευχθεί.

«Η απόδοση 8% στις τρέχουσες συνθήκες της αγορές είναι ιδιαίτερα υψηλή. Είναι σχεδόν στα ίδια επίπεδα με αυτή αφρικανικών εταιρειών που εξάγουν εμπορεύματα και των χωρών τους», λέει ο Sterne.

Για τον Esteruelas της Emso, η πιθανή συμμετοχή της Ελλάδας στο πρόγραμμα αγοράς ομολόγων της ΕΚΤ, έπειτα από τα μέτρα για την ελάφρυνση του χρέους, μπορεί να παρέχει «μία τεχνική στήριξη» στα ελληνικά ομόλογα.

Μακροπρόθεσμα, ωστόσο, «έχω την αίσθηση ότι η Ελλάδα δεν θα βγει στις αγορές μέχρι να διαφανεί ότι η σημερινή κυβέρνηση είναι πιο κοντά στην έξοδο», καταλήγει.