Πιο αναλυτικά, σύμφωνα με την Eκθεση της Τράπεζας της Ελλάδος (ΤτΕ) για τους Επιχειρησιακούς Στόχους Μη Εξυπηρετούμενων Ανοιγμάτων (MEA), το ποσοστό των ΜΕΑ στο επίμαχο χαρτοφυλάκιο περιορίστηκε κατά μόλις 1,1% σε ετήσια βάση (συγκριτικά με τον Ιούνιο του 2017), όταν η αντίστοιχη μείωση στο καταναλωτικό «άγγιξε» το 24,6% και στο επιχειρηματικό το 15,7%. Επισημαίνεται ότι στο τέλος Ιουνίου του 2018 ο δείκτης ΜΕΑ για το στεγαστικό χαρτοφυλάκιο διαμορφώθηκε σε 44,3%.

Σε… άνοδο

«Τα στεγαστικά δάνεια εμφανίζουν τον υψηλότερο δείκτη αθέτησης, με τις ρυθμίσεις να “σκάνε” ακόμη και μετά από ένα τρίμηνο, ανεξαρτήτως πόσο γενναιόδωρες είναι», σχολιάζει στον «Ελεύθερο Τύπο» στέλεχος μεγάλου συστημικού Ομίλου. Oπως προκύπτει, άλλωστε, από την Eκθεση της ΤτΕ, ο τριμηνιαίος δείκτης αθέτησης (default rate) στο σύνολο των δανείων καταγράφει αυξητική πορεία για δεύτερο συνεχόμενο τρίμηνο, φτάνοντας το 2,1% και επιβεβαιώνοντας την αρνητική τάση, που παρατηρήθηκε ήδη από το α’ τρίμηνο του 2018.

Στον αντίποδα, ο τριμηνιαίος ρυθμός αποκατάστασης της τακτικής εξυπηρέτησης δανείων (cure rate) παρέμεινε στα ίδια επίπεδα με τα δύο προηγούμενα τρίμηνα, ήτοι στο 1,8%.

Την ίδια στιγμή, αξιοσημείωτο παραμένει το ποσοστό των στεγαστικών, που τελούν υπό καθεστώς αίτησης για υπαγωγή σε νομική προστασία. Πρόκειται για το 30%, όταν για το σύνολο των χαρτοφυλακίων το επίμαχο ποσοστό διαμορφώνεται στα τέλη Ιουνίου 2018 σε 14,4% από 13,7% τον Μάρτιο του ίδιου έτους. «Η αύξηση είναι τεχνητή και οφείλεται πρωτίστως στη συνολική μείωση του όγκου των κόκκινων ανοιγμάτων», εξηγούν πηγές από την ΤτΕ, επιβεβαιώνοντας τρόπον τινά πρόσφατο δημοσίευμα του «Ε.Τ.» βάσει του οποίου – ειδικά το τελευταίο διάστημα και με αφορμή τις αλλαγές, που ψηφίστηκαν – καταγράφονται τάσεις… φυγής από τον νόμο Κατσέλη.

Στο σφυρί…

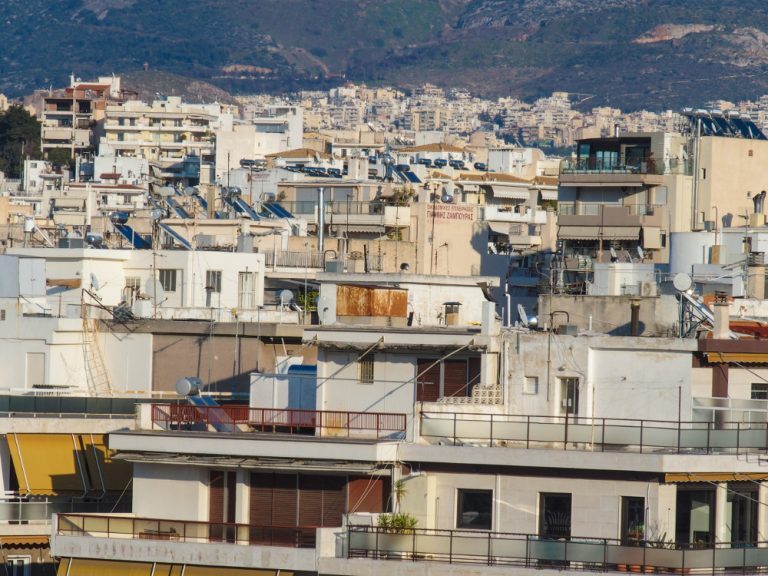

Τον φόβο πως η γεωμετρική αύξηση των πλειστηριασμών το αμέσως επόμενο διάστημα και σε βάθος διετίας (το 2018 αναμένεται να βγουν στο «σφυρί» περί τα 30.000 ακίνητα, με τον αριθμό τους να ανεβαίνει σε 50.000 για το 2019) θα επηρεάσει αρνητικά τις προτεινόμενες ρυθμίσεις από πλευράς των τραπεζών εκφράζουν στον «Ε.Τ.» νομικές πηγές, με γνώση των σχετικών διαδικασιών. Οπως αναφέρουν, η αύξηση των εσόδων από ρευστοποιήσεις, που – προ αναθεωρήσεως – υπολογίζονται σε τρία δισ. ευρώ, ενδεχομένως να επιτρέψει στα ιδρύματα να μειώσουν ανάλογα τους στόχους των ρυθμίσεων, με ό,τι αυτό συνεπάγεται για τους κόκκινους δανειολήπτες.

Αξίζει να σημειωθεί πως, σύμφωνα με την εγχώρια εποπτική αρχή, οι τράπεζες ποντάρουν σε εισπράξεις από πληρωμές στεγαστικών δανείων, ύψους 700 εκατ. ευρώ, ενώ υπολογίζουν πως ρυθμισμένα δάνεια 8,6 δισ. ευρώ θα αναταξινομηθούν από τα προβληματικά ανοίγματα στα εξυπηρετούμενα.

«Οι ρυθμίσεις θα συνεχίσουν να αποτελούν το βασικό “εργαλείο” των τραπεζών για την τακτοποίηση των συγκεκριμένων δανείων», δηλώνει κατηγορηματικά το παραπάνω τραπεζικό στέλεχος και προσθέτει: «Η πρόθεση αυτή διαφαίνεται και από το γεγονός ότι τα ιδρύματα συναινούν να έρθουν σε συνεννόηση με τους δανειολήπτες ακόμη και στο παρά ένα των πλειστηριασμών».

Προς επίρρωση, με βάση στοιχεία του Συμβολαιογραφικού Συλλόγου Εφετείων Αθηνών – Πειραιώς – Αιγαίου και Δωδεκανήσου, από τις 29 Νοεμβρίου 2017, οπότε και τέθηκε σε εφαρμογή η ηλεκτρονική πλατφόρμα e-auction, έως και τα τέλη Ιουλίου 2018 έγιναν 10.160 πλειστηριασμοί, εκ των οποίων οι 2.263 ανεστάλησαν ή ματαιώθηκαν με πρωτοβουλία του οφειλέτη, ενώ κατά τη δημοπρασία της περασμένης Τετάρτης από τους 530 πλειστηριασμούς ανεστάλησαν οι 133.

Και διαγραφές

Το τελευταίο διάστημα, πάντως, οι «4» έχουν αποφασίσει να εστιάσουν τις ρυθμίσεις στη μερική διαγραφή της οφειλής, ώστε το εναπομείναν ποσό να διαμορφώνεται σε ύψος, που εκτιμάται ότι είναι δυνατό να εξυπηρετηθεί ομαλά από τον δανειολήπτη και όχι στην επιμήκυνση της διάρκειας αποπληρωμής του δανείου, ήτοι τη μετάθεση της συμβατικής ημερομηνίας καταβολής της τελευταίας δόσης. Παράλληλα, τα ιδρύματα προσανατολίζονται να εφαρμόσουν πιο μαζικά, τόσο το… ντόπιο Split Balance, όσο και τo ιρλανδικό μοντέλο. Και τα δύο προβλέπουν «σπάσιμο» του δανείου σε δύο μέρη, στην… ελληνική περίπτωση, ωστόσο, δεν υφίσταται «κούρεμα» του δεύτερου τμήματος, αλλά τακτοποίησή του σε μεταγενέστερο χρόνο, με ρευστοποίηση περιουσίας ή άλλου είδους διευθέτηση, η οποία συμφωνείται εξαρχής από τα δύο μέρη.

Τιτλοποιήσεις

Τη λύση της τιτλοποίησης στεγαστικών δανείων αντί της πώλησής τους σε funds προκρίνουν οι τράπεζες, με την Eurobank να έχει ήδη ανακοινώσει την πρόθεσή της προς αυτή την κατεύθυνση και την Alpha Bank – σύμφωνα με όλες τις πληροφορίες – να ακολουθεί κατά πόδας.

Ειδικότερα, όπως τόνισε ο διευθύνων σύμβουλος της πρώτης, κ. Φωκίων Καραβίας, στο πλαίσιο της ενημέρωσης των επενδυτών, με αφορμή τα οικονομικά αποτελέσματα 6μήνου, η τράπεζα βρίσκεται σε προχωρημένες συζητήσεις με τον SSM (Ενιαίο Μηχανισμό Εποπτείας), υπολογίζοντας ότι η τιτλοποίηση στεγαστικών δανείων, ύψους δύο δισ. ευρώ, θα έχει ολοκληρωθεί μέχρι το τέλος Ιουνίου 2019. Επισημαίνεται ότι συνολικά τα ιδρύματα φέρεται να προγραμματίζουν τιτλοποιήσεις, ύψους άνω των πέντε δισ. ευρώ.

Oπως έγραψε πρόσφατα ο «Ε.Τ.», μέσω της συγκεκριμένης διαδικασίας, οι συστημικοί Ομιλοι έχουν τη δυνατότητα να «επανασυσκευάζουν» τα δάνεια, που διακρατούν, μετατρέποντάς τα σε τίτλους, οι οποίοι δύνανται να πωληθούν σε επενδυτές. Οι επίμαχοι τίτλοι χωρίζονται ανάλογα με τις προοπτικές εξυπηρέτησης του εκάστοτε ανοίγματος, που πλέον έχει μεταβιβαστεί σε μία εταιρεία ειδικού σκοπού (SPV).

Προκειμένου, πάντως, οι τράπεζες να αποφύγουν τις παλαιότερες… περιπέτειες του Ταμείου Παρακαταθηκών και Δανείων, που υποχρεώθηκε – κατόπιν προσφυγής δανειολήπτη στη Δικαιοσύνη – να ρυθμίσει τα στεγαστικά, που τιτλοποίησε, ξεκαθαρίζουν πως τα επίμαχα δάνεια θα διέπονται από τις διατάξεις του ελληνικού νομικού πλαισίου. «Αυτό σημαίνει ότι ο οφειλέτης, ακόμα και εάν λάβει το ραβασάκι της τιτλοποίησης, μπορεί να προχωρήσει σε ρύθμιση με την τράπεζα», τονίζουν αρμόδιες πηγές.

Υπενθυμίζεται ότι το fund, στο οποίο μεταβιβάστηκαν τα τιτλοποιημένα – πράσινα – δάνεια του ΤΠΔ αρνείτο στους δανειολήπτες το αίτημα για ένταξη στον νόμο Κατσέλη, με το πρόσχημα της μη δέσμευσης από την ελληνική νομοθεσία. «Στη σύμβαση, που είχε υπογράψει το ΤΠΔ, δεν υπήρχε πρόβλεψη για εξωδικαστική ρύθμιση, με συνέπεια οι όποιες κρούσεις των ενδιαφερομένων να πέσουν στο κενό», υπογράμμιζε στον «Ε.Τ.» η δικηγόρος, κυρία Χρυσάνθη Ντέμου – Παππά, που χειρίστηκε την υπόθεση συνταξιούχου απόστρατου αξιωματικού του Πολεμικού Ναυτικού. Ο ένστολος είχε λάβει ένα στεγαστικό και ένα επισκευαστικό δάνειο, συνολικού ποσού 90.000 ευρώ. Το στεγαστικό του τιτλοποιήθηκε χωρίς εκείνος να ενημερωθεί για τη μεταβίβαση, την οποία και ανακάλυψε μόλις αιτήθηκε ρύθμισης. Τη λύση έδωσε το Ειρηνοδικείο Πειραιά, που με διαταγή του υποχρέωσε το Παρακαταθηκών να μειώσει τη δόση του δανείου του – στα 120 ευρώ από τα 530 ευρώ.

Καταναλωτικά και επιχειρηματικά

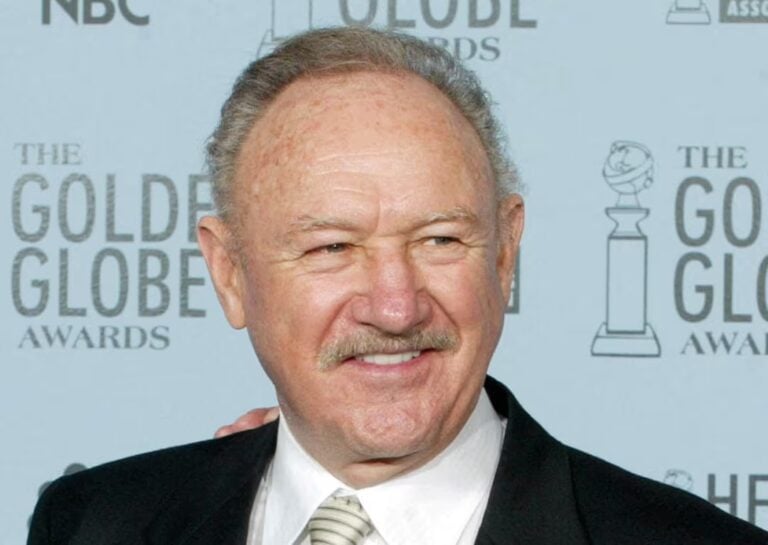

Δεν πιάστηκε ο στόχος για τα μη εξυπηρετούμενα δάνεια

Υψηλός παραμένει ο δείκτης των μη εξυπηρετούμενων ανοιγμάτων (NPEs) και στα υπόλοιπα χαρτοφυλάκια. Ειδικότερα, στο τέλος Ιουνίου του 2018 ο επίμαχος δείκτης διαμορφώθηκε σε 56,9% για το καταναλωτικό και σε 48,0% για το επιχειρηματικό χαρτοφυλάκιο. Σε ό,τι αφορά το επιχειρηματικό, η μεγαλύτερη συγκέντρωση NPEs παρατηρείται στο χαρτοφυλάκιο των ελεύθερων επαγγελματιών και πολύ μικρών επιχειρήσεων (δείκτης NPES: 68,8%), καθώς και στο χαρτοφυλάκιο των ΜμΕ (δείκτης NPES: 62,3%).

Σταθερά καλύτερες επιδόσεις παρατηρούνται στο χαρτοφυλάκιο των μεγάλων επιχειρήσεων (δείκτης NPES: 28,3%) και στα ναυτιλιακά δάνεια (δείκτης NPES: 31,6%).

Σύμφωνα με την τριμηνιαία έκθεση της ΤτΕ, το β’ τρίμηνο του 2018 οι τράπεζες κατάφεραν να επιτύχουν τους στόχους, που είχαν θέσει, για τη μείωση των NPEs. Συγκεκριμένα, σύμφωνα με τα στοιχεία του Ιουνίου του 2018, τα NPEs «αγγίζουν» τα 88,6 δισ. ευρώ ή 1,6 δισ. ευρώ χαμηλότερα από το ποσό – στόχο. «Η μείωση οφείλεται κατά κύριο λόγο στις πωλήσεις, ύψους σχεδόν δύο δισ. ευρώ, οι οποίες αφορούν κυρίως συναλλαγές, που πραγματοποιήθηκαν από δύο σημαντικά πιστωτικά ιδρύματα. Πέραν αυτών, στη μείωση συνέβαλαν, επίσης, οι διαγραφές (1,6 δισ. ευρώ), οι εισπράξεις (600 εκατ. ευρώ) και οι ρευστοποιήσεις (600 εκατ. ευρώ)», σημειώνει η ΤτΕ.

Αντίθετα, οι τράπεζες έχασαν τον στόχο για τα μη εξυπηρετούμενα δάνεια (NPLs), τα οποία έφτασαν τα 61,0 δισ. ευρώ ή 300 εκατ. ευρώ υψηλότερα από τον στόχο, παρά το γεγονός ότι πέτυχαν τη μείωσή τους κατά 4,7% ή 3 δισ. ευρώ σε σύγκριση με τον Μάρτιο του ίδιου χρόνου.

Από την έντυπη έκδοση του Ελεύθερου Τύπου

[dynamic-sidebar id=”post-area-diabaste”]